Las declaraciones trimestrales pueden ser un trámite tedioso para el autónomo. Descubre en esta guía definitiva todas las claves para dominarlas, optimizar gastos y presentarlas sin errores.

Ser autónomo significa enfrentarse cada trimestre a una de las tareas más temidas: la declaración de impuestos, tanto el IRPF de autónomos como el IVA. Este trámite, con sus plazos ajustados, cálculos complejos y el miedo a equivocarse, puede convertirse en una fuente de estrés y riesgos innecesarios para tu negocio.

Pero, ¿y si dejaras de verlo como un obstáculo? Esta guía está diseñada para transformar esa percepción. En las siguientes líneas, encontrarás una explicación clara y práctica de todo el proceso. Te guiaremos paso a paso, desglosando los modelos a presentar, los gastos deducibles clave y los errores más comunes que debes evitar.

{{banner-autonomos-1}}

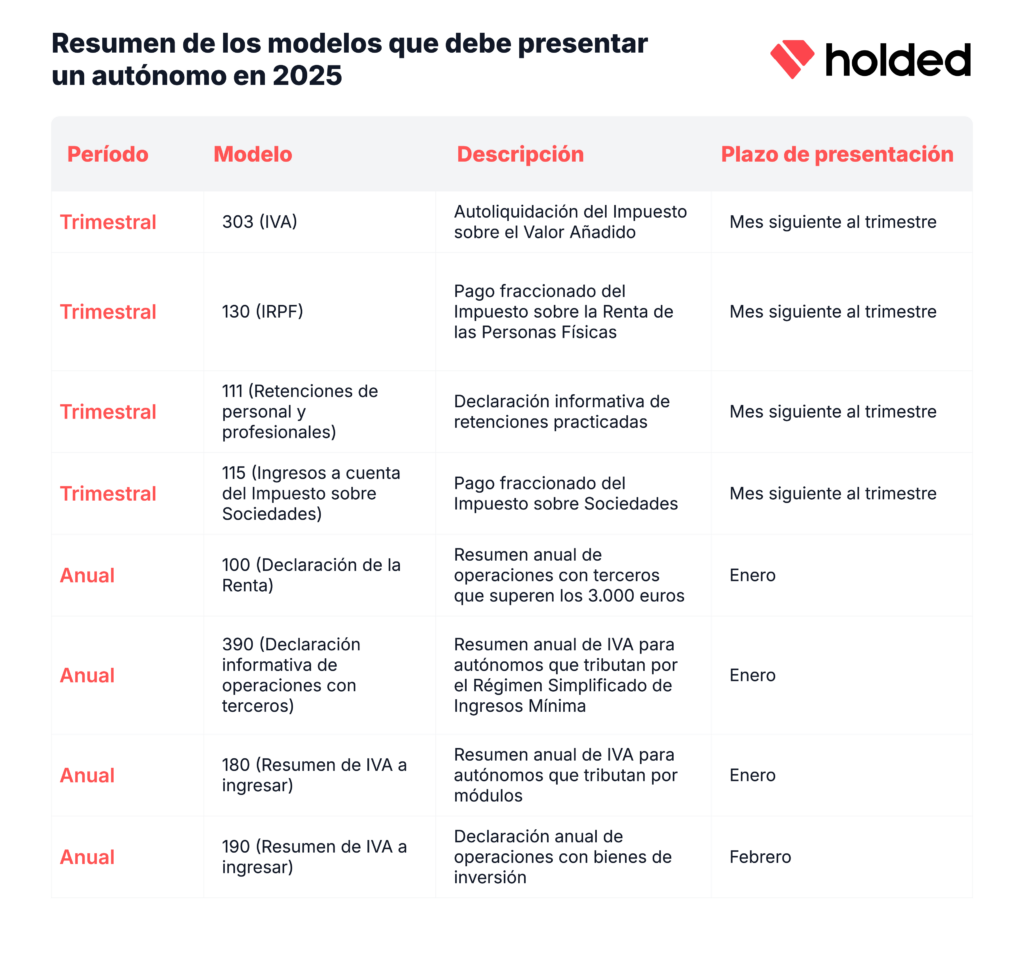

La declaración trimestral de autónomos es la obligación que tienen estos empresarios y profesionales de presentar una serie de modelos tributarios cada tres meses, de ingresar el importe que se derive de ellos (si procede) a favor del Tesoro Público y de llevar a cabo todo esto en la forma y plazos que establece la normativa vigente. En función de su objetivo, los autónomos deben presentar periódicamente distintos tipos de modelos:

Recuerda que no todos los autónomos están obligados a presentar las mismas declaraciones sino que éstas pueden variar de un caso a otro en función de distintos elementos, como pueden ser el tipo de actividad que se desarrolla o el régimen fiscal aplicable.

Te interesa: Conoce el Calendario Fiscal 2026 para autónomos y pymes

Las fechas de presentación de cada declaración son:

Cada empresario o profesional estará obligado a presentar determinadas declaraciones trimestrales en función de su actividad, régimen fiscal, si practica o no retenciones, etc.

Aquí vamos a explicar cada una de ellas y lo haremos distinguiendo si pertenecen al ámbito del Impuesto sobre la Renta de las Personas Físicas o al del Impuesto sobre el Valor Añadido.

Los más comunes son los siguientes:

Los más habituales son el modelo 303, el modelo 309 y el modelo 349.

El modelo 303 es el que utilizarás para realizar la autoliquidación del IVA. Debes informar a Hacienda de toda tu actividad durante el trimestre en cuestión y calcular la diferencia entre el IVA repercutido, el que cobras a tus clientes, y el soportado, el que pagas al hacer compras para tu negocio. Debes tener en cuenta dos cosas importantes:

Este modelo aplica a todos los autónomos, excepto a aquellos que coticen en el Régimen Simplificado de IVA y los que coticen en el Régimen de Recargo de Equivalencia. En el primer caso, hay que presentar los modelos 310 y 311 y en el segundo no estarás obligado a presentar ningún modelo de IVA.

Además, si tu actividad está incluida en el artículo 20 de la Ley del IVA, también estarás exento de presentar el modelo 303 o cualquiera de sus sustitutos. Este trámite se suele realizar cada trimestre, pero tienes la opción de hacerlo cada mes.

En nuestro artículo “¿Cómo solicitar la devolución mensual del IVA?” te explicamos cómo hacerlo.

El modelo 309 es una declaración poco habitual entre los autónomos a nivel general, ya que únicamente deben presentarlo quienes no están obligados a cumplimentar el modelo 303 trimestral y el modelo 390 anual, ambos para detallar el IVA. Por lo general, es frecuente entre comerciantes minoristas sujetos al recargo de equivalencia en inversiones del sujeto pasivo o adquisiciones de bienes intracomunitarias.

El modelo 349 es una declaración meramente informativa mediante la que se comunican los datos de las empresas con las que se han realizado operaciones intracomunitarias así como el importe de las mismas.

La función de este tipo de declaraciones es doble:

1.- Recaudatoria

Es la manera con la que la Agencia Tributaria recauda, de forma periódica y fraccionada, buena parte de los impuestos que corresponde liquidar a los autónomos.

Así las arcas del estado se van nutriendo de fondos a lo largo del ejercicio, sin tener que esperar a que termine el año para recibir el importe correspondiente a doce meses.

2.- Informativa

Al incluir datos económicos, la Administración va disponiendo de la información relativa a los negocios desarrollados por las personas físicas de este país. Muchas estadísticas y previsiones se elaboran a partir de ellas.

Le permiten, también, estar al tanto de la marcha de este sector económico y testear cuestiones tan diversas como, por ejemplo, si se van cumpliendo los hitos esperados, si van cambiando las tendencias o si hay tipos de actividades que van creciendo o disminuyendo.

La importancia que para un autónomo tiene el cumplir con la presentación de sus declaraciones es la propia de cualquier obligación establecida por la ley. En esta materia, la normativa regula un severo régimen de infracciones y sanciones para los casos de incumplimiento total o parcial.

De hecho, la AEAT cuenta con los medios para detectar de manera automática la falta de presentación de una declaración o el haberlo hecho fuera de plazo, por lo que la iniciación del expediente sancionador correspondiente no se hace esperar.

Por tanto, la importancia de cumplir correctamente con esta obligación es evidente porque no hacerlo lleva aparejada la correspondiente multa y, en algunos casos, también recargos e intereses.

Desde que se suprimió la posibilidad de presentar las declaraciones trimestrales en papel, todas deben presentarse de manera online. En concreto, los autónomos podrán hacerlo mediante el uso de su certificado electrónico o de la Cl@ve PIN.

Para ello, simplemente debes localizar el modelo que tienes que presentar -si utilizas Holded, el software se encargará de avisarte para que no se te pase el plazo y de rellenarlo automáticamente por ti-.

En caso contrario, accede a la sede digital de la AEAT, localiza el modelo que debes presentar, rellena todas las casillas con la información que se te solicita y preséntalo siguiendo las instrucciones.

Los errores que se suelen cometer con más frecuencia en los modelos del trimestre son los siguientes:

En su mayoría, los fallos que se cometen son provocados por desconocimiento de la normativa que rige esta materia o por falta de rigor a la hora de preparar y cumplimentar los formularios.

Lo ideal, para evitar la mayoría de errores posibles, sería o bien formarse a fondo en lo relativo a estas obligaciones o contar con un profesional en el que delegar este tipo de tareas.

Piensa que los errores cuestan dinero, ya sea en cuotas a ingresar más altas, importes a devolver de menor cuantía o sanciones, recargos e intereses. Así que no es cosa de tomar a la ligera…

Lo que sin duda siempre va a ser de gran ayuda es contar con la herramienta adecuada, porque te va a facilitar mucho el trabajo y te va a ser útil a la hora de minimizar los fallos.

En este sentido Holded puede ser tu gran aliado porque su amplio número de funcionalidades, sus integraciones con otros programas y su manejo fácil e intuitivo lo convierten en el software para autónomos más puntero del mercado.

Además de las declaraciones trimestrales, los trabajadores por cuenta propia deben presentar otros modelos, algunos de los cuales afectan a momentos concretos, como los de alta, mientras que otros implican obligaciones periódicas, como los anuales. Estos son los principales.

Aparte de los modelos comentados, veamos los específicos que se deben presentar para darse de alta de autónomo.

También sirven para darse de baja en el Censo de Empresarios, Profesionales y Retenedores de la Agencia Tributaria española. Además, se pueden presentar para modificar datos personales o fiscales, entre otros ajustes.

Es el modelo general y se puede utilizar por cualquier persona física o jurídica, independientemente de su actividad económica. Anteriormente co-existía con el modelo 037, que era únicamente para autónomos, pero desde febrero de 2025 se han unificado ambos en el modelo 036, que ya servía para empresas y autónomos y permite realizar más trámites.

Aparte de darse de alta o baja en la AEAT, el autónomo debe realizar este trámite en la Seguridad Social con el modelo TA.0521, el documento con el que se gestiona el alta o baja en el RETA (Régimen Especial de Trabajadores Autónomos). Se debe presentar en la Dirección Provincial de la Tesorería General de la Seguridad Social o en la Sede Electrónica de la SS.

Además de las declaraciones parciales, que como ya hemos visto se presentan cada tres meses, a la finalización del ejercicio fiscal es necesario presentar liquidaciones definitivas de cada uno de los tributos.

Con un mero carácter informativo, el modelo 390 consiste en hacer un resumen anual de las declaraciones trimestrales de IVA presentadas a través del modelo 303. Es obligatorio para todos aquellos autónomos que han declarado IVA en algún momento del año.

El modelo 190 es el documento anual que deberemos presentar si hemos presentado el modelo 111 en algún trimestre. Tiene un carácter informativo y recapitulativo. Echa un vistazo a nuestro post “Modelo 190: qué tener en cuenta” para asegurarte de que lo presentas correctamente.

Es la declaración de operaciones con terceros. También es meramente informativo, lo que implica que no supone pago o devolución alguna. A través del modelo 347 se informa a la Agencia Tributaria de las operaciones con clientes o proveedores en las que se hayan superado los 3.005,06 euros durante el ejercicio.

El modelo 100 es el Impuesto sobre la renta de las Personas Físicas que se realiza cada año. Este documento recopila los rendimientos anuales de las actividades económicas de un autónomo.

El modelo 180 es una declaración meramente informativa, pero obligatoria para aquellos autónomos que alquilan un espacio para el desempeño de su actividad profesional. Se presenta para informar a las administraciones públicas de las retenciones de IRPF a cuenta del pago del alquiler.

Además de los modelos habituales, existen casos concretos que requieren de liquidaciones específicas. Las vemos a continuación.

El régimen especial para trabajadores, profesionales, emprendedores e inversores desplazados a territorio español -popularmente conocida como Ley Beckham- también incluye a los autónomos que se encuentran en esta situación, cuya declaración de la renta se lleva a cabo mediante el modelo 151 y no mediante el 100, como es habitual.

El modelo 309 es una declaración poco habitual entre los autónomos a nivel general, ya que únicamente deben presentarlo quienes no están obligados a cumplimentar el modelo 303 trimestral y el modelo 390 anual, ambos para detallar el IVA. Por lo general, es frecuente entre comerciantes minoristas sujetos al recargo de equivalencia en inversiones del sujeto pasivo o adquisiciones de bienes intracomunitarias.

Por su parte, el modelo 210 también sirve para declarar la renta, pero en este caso hablamos en concreto del IRNR -Impuesto sobre la Renta de los No Residentes en España-. Como su propio nombre indica, va dirigido a contribuyentes de la Hacienda española que residen en el extranjero, también en el caso de los autónomos.

La administración pública impone sanciones ante el incumplimiento de las obligaciones fiscales, tanto a los autónomos como a cualquier otro tipo de profesional o empresario.

Estas sanciones varían en función del modelo que no se presente o que incluya errores y van desde multas económicas -más altas o más bajas dependiendo del incumplimiento- a penas de prisión en caso de cometer un delito de fraude.

Por lo general, en el caso de los autónomos hay grandes diferencias cuando el error se da en una declaración informativa o una liquidación de impuestos, aunque en ambos casos se sanciona.

Una vez que te hemos contado cuáles son los modelos para autónomos más comunes, es posible que estés pensando cómo vas a estar pendiente de todos tú solo; la buena noticia es que no tienes que hacerlo: Holded se encarga de todo por ti.

La herramienta está diseñada para limitar el tiempo que dedicas a ello (incluso rellena los modelos más habituales por ti, para que solo tengas que revisarlos antes de presentarlos) minimizando posibles errores. ¡Pruébala ahora!

Sí, pero la forma de hacerlo variará según el caso:• Si como consecuencia del error cometido el resultado de la liquidación es de un importe a pagar mayor habrá que presentar una declaración complementaria.• Si como consecuencia del error cometido el resultado de la liquidación es de un importe menor a pagar o mayor a compensar o a devolver habrá que solicitar la rectificación de la declaración presentada.• En algunos casos, si el error se ha cometido en una declaración informativa, se puede corregir directamente a través de la web de la AEAT.

Depende de la declaración trimestral de que se trate. Por ejemplo, el modelo 303 (IVA) y el 130 (Pago a Cuenta de IRPF) sí que es obligatorio presentarlos aunque no se haya realizado actividad alguna en el trimestre en cuestión. Sin embargo, el modelo 115 (retenciones por alquiler), por ejemplo, solo hay que presentarlo cuando efectivamente ha habido un arrendamiento con retención.

Previsiblemente, en 2026 se dará continuidad a los acuerdos alcanzados para 2025 y se impulsarán nuevas medidas que afectan directamente a los autónomos en lo que se refiere a sus cotizaciones y obligaciones tributarias. Una de las más importantes es la simplificación de los requisitos para acceder a la prestación por cese de actividad, el llamado paro de los autónomos, así como para acceder de forma más rápida a su concesión.Por su parte, las asociaciones de autónomos mantienen algunas de sus reivindicaciones, como la prórroga de las cuotas de 2025 mientras se negocian las nuevas condiciones en 2026, atención específica para los autónomos en régimen de pluriactividad y una participación efectiva del colectivo en la negociación y diseño de las nuevas tablas de cotización por ingresos reales para el periodo 2026-2028.