En este artículo responderemos la duda recurrente que tienen los autónomos sobre cómo funciona el IVA y el IRPF a la hora de facturar

¡Tú, emprendedor, resolvamos esa primera y gran duda que te preocupa! Vamos a ver cómo funciona el IVA y el IRPF al facturar como autónomo.

¿En qué casos se debe aplicar y de qué forma?

{{banner-autonomos-1}}

Si estás pensando en darte de alta como trabajador por cuenta propia o si ya lo eres, seguro que te has planteado esta cuestión. Muy pocos conocen y, sobre todo, comprenden en los inicios cómo se aplican estos impuestos, los cuales son de vital importancia para evitar problemas fiscales.

Por eso te ofrecemos esta guía de preguntas y respuestas frecuentes con la que entenderás todo lo esencial sobre el IVA y el IRPF.

El Impuesto sobre el Valor Añadido (IVA) es un impuesto indirecto que grava el consumo y recae sobre el consumidor final. Cualquier factura debe recoger correctamente cómo se aplica en cada operación. Además, este tributo será una cantidad que tendrás que sumar al precio neto del producto o servicio que indiques en la factura.

Asimismo, siendo autónomo actuarás como un intermediario entre la Agencia Tributaria (AEAT) y tu cliente. Es decir, que cumplirás la función de un retenedor. De manera trimestral, deberás pagar a Hacienda la diferencia entre el IVA que hayas cobrado a tus clientes y el IVA que hayas pagado en las compras a tus proveedores. En esta entrada te contamos cómo deducir el IVA de los gastos de empresa.

Como decíamos, tus facturas como autónomo siempre tendrán que incluir el IVA. No importa si tu cliente es el consumidor final o si es otra empresa o autónomo. El dinero que se haya generado en la operación en concepto de IVA le pertenece a la Agencia Tributaria.

Por ello debes realizar una autoliquidación del IVA. Esta operación es un cálculo que se hace para obtener la diferencia entre todas las cantidades que hayas recibido cobrando el IVA y el IVA que tú hayas abonado a tus proveedores. Una vez hayas obtenido esa diferencia, sabrás si debes pagar a Hacienda o no y cuánto.

El tipo de IVA a aplicar variará en función del producto o servicio que hayas prestado. En España, actualmente los tipos impositivos pueden ser del 4%, del 10% o del 21%. No obstante, existen una serie de actividades económicas que están exentas de abonarlo, como puedes comprobar en el artículo 20 de la ley 37/1992 (Ley del IVA) donde te ofrecen un listado con todas esas posibles exenciones.

En este sentido, es fundamental que tengas claro qué IVA soportado en tus compras puedes desgravarte. Para saber más al respecto te recomendamos que leas nuestros artículos “Cuáles son los gastos deducibles en el IVA” y “Gastos que puedes deducirte sin factura”.

Según está fijado legalmente, la autoliquidación del IVA la puedes realizar y declarar cada trimestre o mensualmente. Aquí te dejamos toda la información para que sepas cómo solicitar la devolución mensual del IVA.

Siguiendo lo establecido en la legislación fiscal española, el porcentaje de IVA aplicable deberá ser el que corresponda a tu actividad económica como autónomo. O lo que es lo mismo, el porcentaje de IVA que debe tener cualquiera de las facturas que emitas variará dependiendo del tipo de actividad económica a la que te dediques.

En España, el porcentaje general del IVA es del 21%. Sin embargo, existen algunos casos en los que se aplica un porcentaje menor en ciertos productos y servicios. Es lo que se conoce como IVA reducido (del 10%) o IVA superreducido (del 4%).

{{banner-autonomos-1}}

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es el impuesto que grava las rentas obtenidas como autónomo o particular. En el caso de las empresas, haces frente al Impuesto de Sociedades, ya que tu personalidad jurídica es diferente a nivel tributario.

Así mismo, a través del IRPF tendrás que pagar una cantidad proporcional de tus ingresos trimestralmente. Luego, cada año, presentarás la Declaración de la Renta a través del modelo 100, con la que abonarás o te devolverán dinero en función de lo que hayas ido abonando en esos trimestres. A diferencia del IVA, en la factura será una cantidad porcentual que se restará al precio neto del bien o servicio.

El IRPF lo retienen las empresas a las que el autónomo les emite la factura y son ellas quienes deben declarar e ingresar este dinero. Esta cantidad será un pago adelantado de lo que añadas en tu Declaración Anual de la Renta. Por ello, cada tres meses, deberás presentar el modelo 130 si estás incluido en estimación directa o el modelo 131 si estás en estimación objetiva o módulos.

Por decirlo de una forma más llana y común, con la retención del IRPF en una factura emitida por ti como autónomo, tu cliente será quien abone a Hacienda una parte porcentual de lo que tú, a futuro, debes pagar por tus ingresos. Es decir, que el cliente abona por adelantado parte de lo que tendrás que pagar tú en concepto de este impuesto.

Depende del cliente. Cualquier trabajador por cuenta propia que realiza servicios profesionales o de consultoría está obligado a emitir facturas con retenciones si sus clientes son compañías, autónomos o entidades públicas. Digamos entonces que el IRPF tendrás que aplicarlo sí o sí en el caso de que cumplas con cualquiera de estos dos supuestos:

De esta forma, cuando lleves a cabo una actividad en la que tu cliente sea otra compañía o un trabajador por cuenta propia, el IRPF debe figurar obligatoriamente en tu factura. A su vez, siempre que vayas a emitir una factura a un cliente final, solamente deberás aplicarle el IVA, olvidándote del IRPF.

Las retenciones del IRPF en una factura de autónomo se calculan aplicando un porcentaje sobre el importe de la factura. El porcentaje aplicado dependerá de la naturaleza de la actividad económica del autónomo y de si cumple o no cumple con los requisitos fiscales.

En general, para los trabajadores por cuenta propia que realizan servicios profesionales o de consultoría, el porcentaje de retención habitual del IRPF es del 15%. Este se aplica sobre el importe total de la factura, incluyendo cualquier tipo de gasto o impuesto que se haya añadido en la factura.

Sin embargo, si como autónomo estás dado de alta en el Régimen Especial de Trabajadores Autónomos (RETA) y cumples con los requisitos fiscales correspondientes, puedes optar por aplicar un porcentaje de retención menor.

Es importante mencionar que las retenciones del IRPF son una cuenta de lo que el autónomo debe pagar a la Agencia Tributaria y deben incluirse en la Declaración Anual de la Renta. Por lo tanto, si en las facturas que vayas emitiendo aplicas retenciones muy bajas, al hacer tu declaración tendrás que pagar una cantidad más elevada por IRPF.

Lo hemos mencionado anteriormente, pero vamos a concretarlo. En España, los autónomos pueden aplicar las siguientes retenciones del IRPF:

Sabes cuanto paga de IRFP un nuevo autónomo el primer año? Te lo explicamos en este post.

El del 15% es el porcentaje máximo de retención que se aplica sobre el importe total de la factura. Sin embargo, hay casos especiales en los que podrías aplicar una retención superior. Aún así no es lo común y dependerá de circunstancias específicas, por lo que sería recomendable que lo consultes con un asesor fiscal o, directamente, con la Agencia Tributaria.

En España, las facturas que emite un autónomo deben incluir tanto el IVA como el IRPF. Con todo, hay casos en que no se debe agregar uno de los dos. Por ejemplo, en determinados sectores o si se factura a determinados países, no se incluye el IVA. En cuanto al IRPF, si el autónomo lo paga directamente a la Seguridad Social, no necesita retenerlo en las facturas.

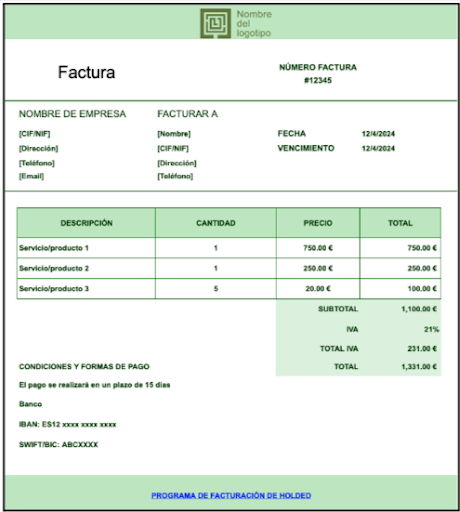

Vamos a ver un ejemplo de factura con IVA pero sin retención del IRPF. El tipo de IVA aplicable varía según el producto o servicio prestado, pero el general es del 21%.

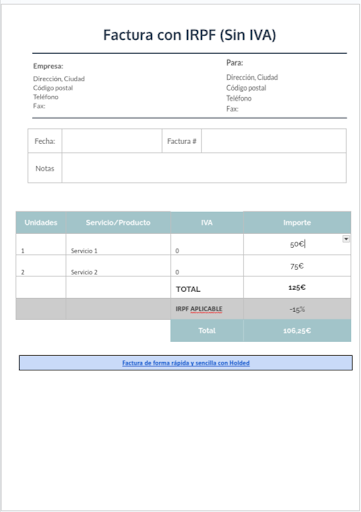

En ciertos casos, el autónomo puede necesitar aplicar la retención de IRPF aunque no impute el IVA. En este caso, se resta el IRPF a la base imponible y esto es lo que el cliente debe pagar.

Si incluyes retenciones en más del 70% de tus facturas, no tendrás que presentar el Modelo 130 trimestralmente. Así, Hacienda ya recibe el IRPF directamente de tus clientes, y tú solo te encargas de facturar.

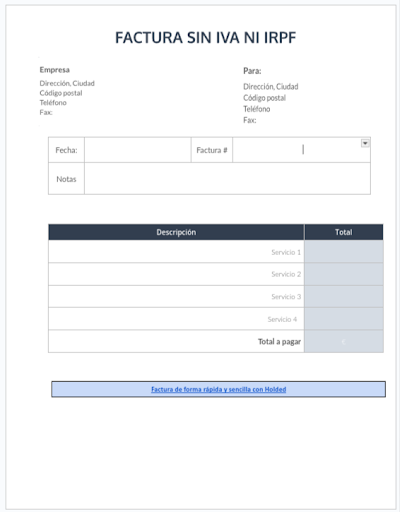

En casos especiales, es posible que no debas aplicar retenciones en la factura porque pagues a la Seguridad Social directamente, y que no aplique IVA. Vamos a ver un modelo de factura para este supuesto.

En España, los trabajadores autónomos que realizan actividades económicas sujetas al Impuesto sobre la Renta de las Personas Físicas (IRPF) deben emitir facturas con retenciones si realizan servicios a empresas o profesionales que estén obligados a practicar retenciones en el IRPF. Estas retenciones deben ser ingresadas a Hacienda y se deducirán del impuesto a pagar por el autónomo. Sin embargo, si el autónomo realiza servicios a particulares, no estará obligado a emitir facturas con retenciones.

El porcentaje mínimo de IVA (Impuesto sobre el Valor Añadido) que debe tener una factura emitida por un trabajador autónomo es del 21%. Sin embargo, existen algunos servicios y productos que tienen un tipo impositivo reducido o superreducido. Por ejemplo, el tipo impositivo reducido es del 10% para algunos servicios de alquiler de viviendas, mientras que el tipo superreducido es del 4% para alimentos, libros y medicamentos. Es importante tener en cuenta que los autónomos tienen la obligación de registrar y emitir facturas con el tipo impositivo correspondiente.

La base imponible de una factura se refiere al total de una factura sin contar ni impuestos ni retenciones. Es la cantidad de la factura sobre la que se aplican los impuestos, y que coincide con el precio de tu producto o servicio.

En ese caso, te conviertes en retenedor y pasas a ser un recaudador de impuestos de Hacienda, igual que en el caso del IVA. Es decir, serás el responsable de informar a la Agencia Tributaria, mediante el modelo 111, de todo ese dinero que has abonado en tus facturas recibidas y tendrás que ingresarlo trimestralmente.

Si no eres un especialista en finanzas y contabilidad, estos conceptos pueden ser complicados. Ese es el motivo por el que la gran mayoría de los autónomos prefieren dejarlo en manos de asesores y gestores.

Pero, sobre todo, muchos de ellos, al igual que las empresas, hoy en día confían y se apoyan en la tecnología para esta clase de procesos.

¿Ventajas de esta digitalización? Múltiples y muy numerosas. La principal, que automatizas y delegas un proceso complejo y sobre el que no tienes grandes conocimientos en una herramienta profesional.

Por lo tanto, hablamos de que puedes simplificar estos procesos fiscales y contables con programas especializados en impuestos, como es el caso del de Holded. El programa te calcula automáticamente todos los impuestos para que tengas un conocimiento total. Y lo mejor es que te ofrecemos una prueba gratis para que lo compruebes tú mismo.