¿Primera vez como autónomo en la Renta? Te explicamos cómo declarar ingresos, gastos y pagos a cuenta sin que Hacienda te pida explicaciones.

La campaña de la renta genera cada año muchas dudas entre los autónomos. ¿Estoy obligado a presentarla? ¿Qué documentos necesito? ¿Cómo incluyo mis ingresos y gastos? Si este es tu caso, esta guía te ayudará a entender todo lo necesario para hacer la declaración de la renta siendo autónomo paso a paso.

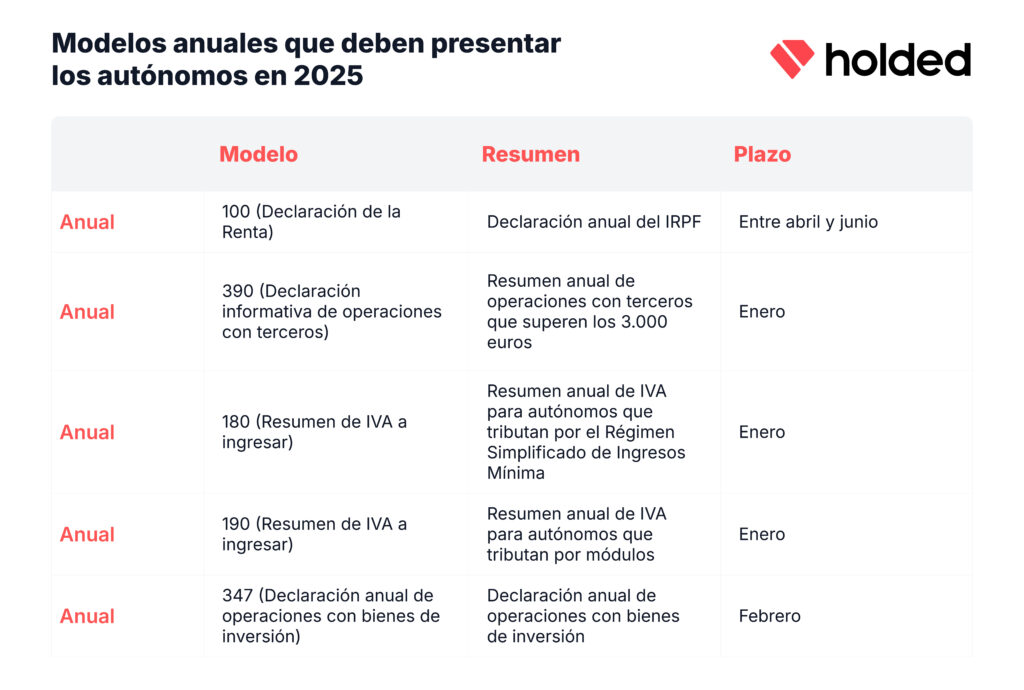

Explicamos desde los conceptos básicos del IRPF para autónomos, a cómo se calcula, en qué plazos hay que presentarla, qué se puede deducir y cómo rellenar correctamente el modelo 100. Además, te mostramos qué hacer si el resultado sale a pagar o si te corresponde una renta a devolver como autónomo, con ejemplos claros y respuestas a las dudas más comunes

{{banner-autonomos-1}}

La declaración de la renta es un trámite anual que permite a la Agencia Tributaria conocer los ingresos, gastos y retenciones de una persona física durante el ejercicio fiscal anterior. A través de este proceso, se determina si el contribuyente debe pagar más impuestos o si, por el contrario, le corresponde una devolución.

Si eres autónomo, la declaración de la renta es más compleja, ya que tienes que declarar no solo los rendimientos del trabajo, sino también todos los derivados de tu actividad económica, regulada por el Impuesto sobre la Renta de las Personas Físicas (IRPF).

El IRPF funciona bajo un sistema de pagos fraccionados a lo largo del año, pero es en la declaración anual, que se hace mediante el Modelo 100, donde se hace el ajuste final entre lo que ya se ha pagado y lo que realmente corresponde según los ingresos netos obtenidos.

La respuesta rápida es sí: en la mayoría de los casos, los autónomos están obligados a presentar la declaración de la renta. Esto se debe a que tributan por el IRPF y sus ingresos no se someten a una retención directa, como sí ocurre con los trabajadores por cuenta ajena. Por tanto, deben regularizar su situación fiscal cada año mediante el modelo 100.

Solo en casos muy específicos, un autónomo podría quedar exento de hacer la declaración de la renta, como por ejemplo:

No obstante, estas situaciones son muy poco frecuentes. Además, aunque no exista obligación formal, puede ser beneficioso para el autónomo presentar la declaración si corresponde una renta a devolver o se tienen retenciones practicadas en facturas emitidas, que pueden recuperarse.

Si quieres saber si estás obligado o no a presentar la declaración de la renta siendo autónomo, puedes consultar los requisitos anuales en la web oficial de la Agencia Tributaria o contactar con una asesoría fiscal.

La declaración de la renta para autónomos se presenta en el mismo periodo que para cualquier otro contribuyente: entre abril y junio, correspondiente al ejercicio fiscal del año anterior.

Las fechas exactas pueden variar cada año, pero la Agencia Tributaria suele habilitar el servicio de presentación online a partir de la primera semana de abril, cerrando el plazo hacia finales de junio.

Al hacer la declaración de la renta siendo autónomo tienes que tener en cuenta que la campaña de la renta siempre corresponde al ejercicio anterior. Por ejemplo, en 2025 se declara lo generado en 2024.

Los autónomos deben presentar la declaración de la renta mediante el modelo 100, que incluye los ingresos obtenidos por su actividad económica, así como las deducciones, retenciones y pagos fraccionados realizados a lo largo del año.

¿Qué pasa si soy autónomo y no presento la declaración de la renta a tiempo? No presentar la declaración dentro del plazo puede acarrear sanciones, recargos o intereses. Si el resultado es a devolver, el riesgo es menor, pero si hay que pagar y no se hace, Hacienda puede iniciar un procedimiento de apremio. Por eso, es recomendable revisar con antelación si estás obligado a presentarla y qué documentación necesitas.

Antes de empezar a rellenar el modelo 100, es fundamental reunir toda la documentación necesaria para evitar posibles errores o retrasos. A diferencia de otros contribuyentes, los autónomos tienen que justificar no solo sus ingresos, sino también sus gastos, pagos fraccionados y deducciones aplicables.

Es importante tener a mano y en vigor los siguientes documentos antes de realizar la declaración de la renta siendo autónomo:

No solo necesitas la documentación personal a la hora de hacer la declaración de la renta siendo autónomo, sino que tienes que tener la documentación fiscal lista para presentarla:

Para que la declaración de la renta como autónomo te salga más equilibrada, tienes que contar con todos los gastos realizados en el año. De esta forma se compensará el IVA.

Para terminar hay otros documentos que pueden balancear a tu favor la declaración de la renta siendo autónomo, como son:

La declaración de la renta para autónomos debe presentarse cada año durante la campaña oficial de la Agencia Tributaria, que normalmente se convoca durante el segundo trimestre del año.

Las fechas exactas pueden variar, pero habitualmente la campaña comienza la primera semana de abril y finaliza la última semana de junio.

La presentación puede hacerse por internet, usando el borrador o programa Renta WEB, por teléfono o de forma presencial con cita previa en oficinas de Hacienda.

Es importante no dejarlo para el último momento, especialmente si el resultado sale a pagar. Si no presentas la declaración a tiempo, podrías enfrentarte a recargos o sanciones.

Como ya hemos comentado, como autónomo tienes que presentar la declaración de la renta todos los años. Puedes contar con un gestor que realice todos los trámites por ti o puedes preparar toda la documentación y presentarla en nombre propio.

Nuestro consejo es que la declaración de la renta de los autónomos la realice un especialista, ya que puedes llegar a pagar menos, puesto que saben qué deducciones aplicar y qué bonificaciones tienes disponibles, lo que puede significar un ahorro importante.

Si quieres lanzarte a hacer tu propia declaración de la renta siendo autónomo, tienes que tener listos todos los documentos nombrados anteriormente, junto con los ingresos a declarar, las ayudas y prestaciones y los gastos.

La declaración de la renta para autónomos se realiza a través del modelo 100, que recoge toda la información sobre ingresos, gastos, deducciones y retenciones generadas durante el ejercicio fiscal. Aunque el proceso pueda parecer complejo, entender qué debes incluir en cada apartado es clave para evitar errores y optimizar el resultado

Existen ayudas y prestaciones que también deben declararse como parte de tus ingresos, aunque no se obtengan mediante facturación directa:

Aunque en algunos casos estos importes hayan estado exentos de tributación total o parcial, es imprescindible incluirlos en la declaración y marcar correctamente su naturaleza.

Uno de los aspectos más importantes de la renta de un autónomo es poder deducir los gastos asociados a su actividad. Solo así se calcula correctamente el rendimiento neto sobre el que se aplica el IRPF.

Entre los gastos deducibles habituales se encuentran:

Recuerda que todos los gastos deben estar debidamente justificados y relacionados con tu actividad profesional, y siempre es recomendable conservar los justificantes durante al menos 4 años.

El IRPF (Impuesto sobre la Renta de las Personas Físicas) es el impuesto que grava los beneficios obtenidos por los autónomos a lo largo del año. Para calcularlo correctamente en la declaración de la renta, hay que partir del rendimiento neto, es decir

Ingresos totales – Gastos deducibles = Rendimiento neto

Una vez obtenido ese resultado, se aplican los tramos correspondientes del IRPF. Este cálculo es progresivo: cuanto más ganas, mayor porcentaje tributas en los tramos superiores, aunque los primeros tramos siempre se gravan a tipos bajos.

Para conocer exactamente qué tipo impositivo te corresponde según tus ingresos anuales, puedes consultar esta tabla IRPF actualizada, donde se detallan los tramos oficiales y su aplicación.

¿Qué puede influir en tu cálculo del IRPF haciendo la declaración de la renta como autónomo?

Toda la información relativa a la actividad económica de un autónomo se declara a través del modelo 100, que es el documento principal que se utiliza para presentar la renta. Este modelo está dividido en diferentes apartados, y es fundamental saber en qué casillas incluir los datos para evitar errores o pérdidas de deducciones.

Vamos a ver qué información va en cada parte para que puedas realizar la declaración de la renta de forma completa y correcta:

Para facilitar la presentación, puedes acceder al borrador online desde el portal de la Agencia Tributaria, rellenarlo directamente con tus datos fiscales y complementarlo con la información de tu actividad económica.

Sí, los autónomos pueden consultar sus datos fiscales a través del portal de la Agencia Tributaria. No obstante, a diferencia de los trabajadores por cuenta ajena, el borrador de la renta no incluye automáticamente la información de tu actividad económica, ya que la debes introducir tú manualmente.Lo que sí puedes hacer es acceder al simulador Renta WEB, una herramienta que permite introducir tus datos y ver un ejemplo de declaración de renta como autónomo con el resultado estimado, ya sea a ingresar o a devolver. Es muy útil para anticipar el resultado antes de presentar oficialmente el modelo.

Los modelos 130 y 131 son declaraciones trimestrales de pagos fraccionados del IRPF que los autónomos presentan durante el año fiscal. El modelo 130 se utiliza si tributas en estimación directa (ya sea normal o simplificada), mientras que el modelo 131 se presenta si tributas por módulos (estimación objetiva).Ambos modelos sirven para adelantar parte del IRPF que luego se regulariza en la declaración anual, es decir, mediante el modelo 100. Los importes pagados a través del 130 o 131 se descuentan del resultado final y pueden ser determinantes para que tu renta sea a devolver o no tengas que pagar más.