Descubre en qué situaciones es obligatorio emitir una factura rectificativa. Te mostramos los casos prácticos y cómo gestionarlos correctamente para cumplir con la ley.

Emitir una factura con un error o tener que aplicar un descuento tras enviarla son situaciones más comunes de lo que piensas en la gestión diaria de un negocio.

En estos casos, no basta con tachar y corregir: la normativa exige utilizar una factura rectificativa. ¿El problema? Muchos profesionales desconocen cuándo son obligatorias y cómo se emiten correctamente, arriesgándose a incumplimientos.

A continuación te explicaremos de forma clara los casos de uso concretos con ejemplos prácticos y te mostraremos el proceso paso a paso para emitirlas de manera sencilla y 100% legal, garantizando que tu contabilidad permanezca siempre impecable.

{{banner-facturacion-1}}

Las facturas rectificativas son un documento que sirve para corregir una factura original, añadir algún dato incompleto e indicar devoluciones de mercancías o cambios en las condiciones.

Deben tener un número de serie específico, hacer referencia a la factura original que corrige y especificar el motivo por el que se emite. Además, debe cumplir todos los demás requisitos a los que están obligadas las facturas normales.

Ya que por ley no podemos alterar una factura que ya ha sido emitida, debemos crear esta factura rectificativa en el caso de que sea necesario realizar cualquier cambio: errores en los datos o en los importes, omisiones de información obligatoria, devoluciones totales o parciales, cambios en las condiciones y términos del acuerdo o para recuperar el IVA de una factura impagada.

Te interesa: Cómo hacer factura desde 0 paso a paso

Existen diferentes tipos de facturas rectificativas que se utilizan en la contabilidad y facturación de una empresa y se pueden clasificar según distintos criterios:

En función del tipo de corrección realizada, las facturas rectificativas pueden ser:

Si el fallo de la factura original estaba en la estructura, podemos encontrarnos ante dos tipos de facturas rectificativas:

Además, hay ciertos motivos comunes que generan la necesidad de emitir una factura rectificativa, como errores en el cálculo de los impuestos (ya sea en la base imponible o en la cuota), una anulación completa de la factura original o errores en la fecha de emisión o en la fecha de operación.

En cualquier caso, las facturas rectificativas se emiten para corregir errores u omisiones en las facturas originales y deben estar debidamente documentadas y contabilizadas.

Una nota de crédito, al igual que la factura rectificativa, es un documento que se usa para corregir facturas ordinarias y las dos son aceptadas por la Agencia Tributaria (AEAT). La diferencia es que la factura rectificativa puede corregir una factura después de la declaración trimestral, es decir, cuyo IVA ya ha sido liquidado.

Las facturas rectificativas deben emitirse tan pronto como se detecte el error que deben corregir, pero tienes un plazo máximo de cuatro años desde el momento de devengo del impuesto para emitirla, ya que según el reglamento de facturación, no es posible anular una factura para emitir otra por la misma operación.

Tampoco pueden modificarse de forma directa, sino que las facturas originales deben mantenerse intactas, por lo que si la factura original no cumpla con los requisitos establecidos o se detecte algún tipo de error de dato o de cálculo, haya que modificar el importe, realizar una devolución o no se cumplan los requisitos necesarios, tendrás que emitir una factura rectificativa.

El caso más común para enviar una factura rectificativa es cuando se produce un error. Sobre todo cuando se trata de un error referente a la siguiente información:

Específicamente, cualquier error relacionado con los artículos 6 y 7 del Reglamento de Facturación será suficiente para emitir una factura rectificativa. Y esta debe emitirse, tan pronto se descubra el error con un plazo máximo de hasta cuatro años.

Este es el antiguo CIF que se dejó de usar con la normativa que se empezó a usar en el 2008.

El reglamento también indica que será obligatoria la expedición de una factura rectificativa cuando las cuotas impositivas repercutidas se hayan determinado incorrectamente o den lugar a la modificación de la base imponible. Las condiciones de la modificación de la base imponible del IVA en las facturas rectificativas se recogen en el reglamento del artículo 80 de la Ley 37/1992.

En el caso de que esta haya sido modificada por la devolución de mercancías o embalajes, no es necesario crear una factura rectificativa. En cambio, se debe cambiar la factura que se emita posteriormente.

La factura rectificativa también puede emitirse para recuperar el IVA* de las facturas originales impagadas. Esta ha de ser idéntica a la factura original, pero claramente identificada como ‘factura rectificativa’ y con el importe en negativo.

La emisión debe hacerse en el plazo de tres meses desde que se cumplan seis meses o un año del impago.

Se dispone de un mes desde la emisión de la factura rectificativa para hacérsela llegar a la AEAT. Además, deberás incluir una copia de los documentos que justifiquen que se ha instado al cobro de la factura impagada mediante reclamación judicial o notarial.

También se la debes enviar al destinatario.

No te olvides de enviar la factura rectificativa a tu cliente, de lo contrario, podrías descuadrar su contabilidad y causarle problemas con Hacienda.

Esta es la factura rectificativa que se emite cuando nos deben dinero. Normalmente, esto sucede cuando el importe que hemos puesto en la factura original es menor a lo que tenemos que cobrar.

A efectos contables, la factura rectificativa positiva se trata como una factura independiente a la original, ya que genera un nuevo pago por su importe. Por lo que respecta al modelo 340, se debe informar de los datos de la factura original.

Este es el caso contrario de la anterior. Esta factura rectificativa se emite cuando tenemos que pagar. Este tipo de rectificación ocurre cuando hemos cobrado de más, ya sea por una devolución de mercancías, posibles errores en el importe, para recuperar el IVA de facturas no cobradas o para anular una factura incorrecta.

Para emitirla, se debe identificar la factura original a la que está corrigiendo e indicar el motivo de la corrección, además de reflejar los importes correspondientes en negativo. La factura rectificativa negativa asegura la trazabilidad contable y fiscal, ya que especifica el ajuste que se realiza sobre la transacción original.

Las facturas de abono hacían referencia a los documentos que se emitían como consecuencia de una devolución. A partir del 1 de enero del 2013, cuando entra en vigor el nuevo reglamento de facturación, este es reemplazado por la factura rectificativa negativa.

Según la ley del IVA, algunas actividades están exentas de pagarlo.

Igual que ocurre con las facturas ordinarias, las rectificativas deben cumplir una serie de requisitos para que sean legales.

Estas son las características propias de este tipo de factura:

Por lo que respecta al resto de la información, las facturas rectificativas incluyen todos los datos que deben contener las facturas de cualquier tipo:

Hay que tener en cuenta que es posible crear una sola factura rectificativa para rectificar varias facturas expedidas. Esto se puede hacer siempre y cuando se identifiquen todas las facturas rectificadas en el documento.

Una factura rectificativa se crea como los otros tipos de facturas, siempre y cuando la numeración de la factura sea diferente, se incluya el importe de la rectificación y esté claramente identificada como una factura rectificativa.

En Holded existen herramientas con las que podrás realizar distintos tipos de procesos referentes a facturas rectificativas, como crear, convertir, relacionar o conciliar una factura rectificativa.

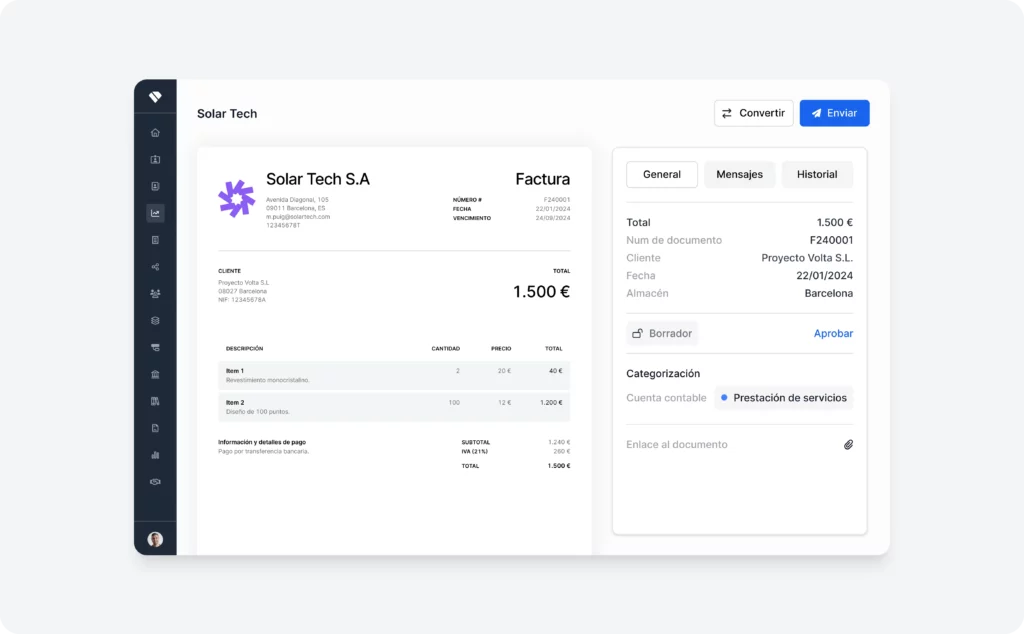

Primero dirígete a la sección de ‘Ventas’ en tu cuenta de Holded y haz clic en ‘Facturas’.

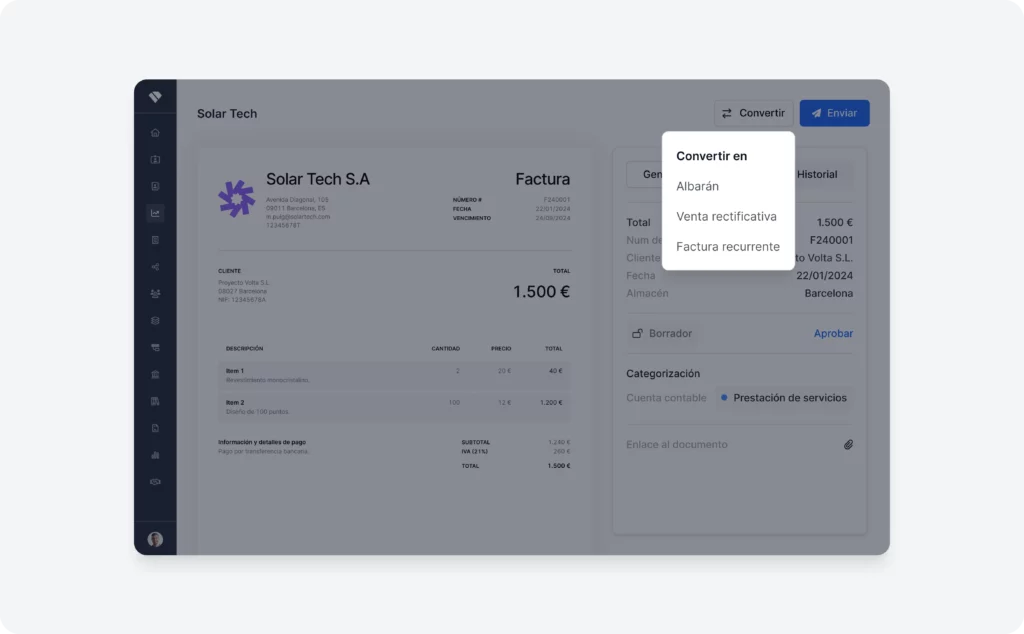

Aquí deberás buscar la factura que quieras rectificar y hacer clic en la línea donde aparece su información. Esto hará que se expanda la factura. Una vez hecho esto, encontrarás en la parte superior izquierda una opción que dice ‘Convertir’.

Después solo deberás hacer clic en ‘Venta rectificativa’ y esto te llevará a una nueva interfaz donde podrás editar la numeración de la factura rectificada y la razón de la rectificación de la factura. El signo negativo será agregado de forma automática al lado del importe.

Cuando esté lista, podrás ‘aprobarla’ o, si no, simplemente puedes guardarla como un borrador para seguir editándola en otro momento. Una vez aprobada, puedes considerar la factura rectificada.

Utiliza esta opción cuando el cliente haya pagado la factura por completo. En el caso que el importe para corregir sea el valor total de la factura original, una vez creada la factura rectificativa, deberás añadir el pago para que quede registrado.

Si la rectificación cubre un valor parcial de la factura original, una vez creada la factura rectificativa, deberás crear el cobro parcial en la original para que quede registrado.

Para crear una factura rectificativa, al igual que en el ejemplo anterior, deberás acudir a la sección ‘Ventas’ de tu cuenta Holded y luego a ‘Facturas’. Una vez ahí, tendrás que hacer clic en la flecha junto a ‘Nueva Factura’ y seleccionar ‘Venta rectificativa’. Luego, deberás rellenar los datos en el editor de factura y hacer clic en ‘Aprobar’. En el modal que se abrirá, haz clic en ‘Añadir pago’. Comprueba que los datos de pago sean correctos y haz clic en ‘Guardar’.

Esta opción te permitirá que, en el caso de que el cliente no haya pagado, la factura original quede cobrada y la rectificativa pagada, siempre que no hayas elegido la opción de convertir tu factura anteriormente.

Para relacionar una factura rectificativa con su original, deberás generar una venta rectificativa con los mismos datos de cliente y producto de la factura original. A continuación, podrás seleccionar la factura original desde el listado de facturas.

En el modal que se abre, haz clic en ‘Añadir pago’ y luego pulsa en el icono de la lupa. Finalmente, deberás seleccionar la venta rectificativa que has generado previamente y hacer clic en ‘Confirmar’.

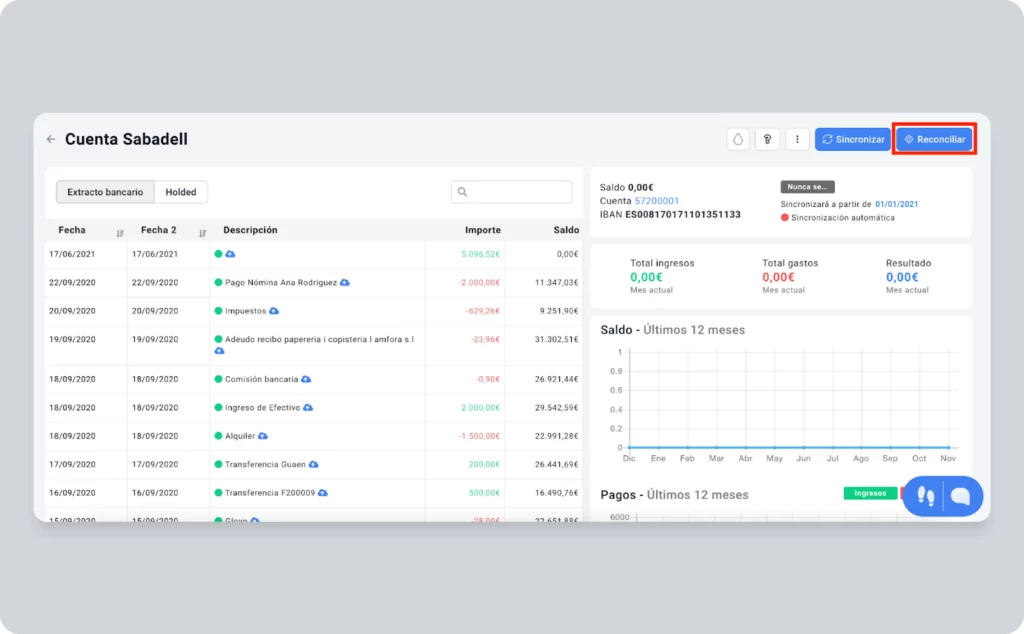

Para conciliar una factura rectificativa, ve al apartado de ‘Bancos’ y selecciona ‘Bancos’. Haz clic en tu banco y pulsa en el botón ‘Reconciliar’.

En función de si la venta rectificativa está relacionada con su factura original o no, la conciliación se realizará de forma diferente:

Como hemos visto, la factura rectificativa es un documento esencial en tu contabilidad, ya que te permite subsanar errores en cualquier tipo de factura previamente emitida, ya sea en los datos de la operación, el importe, los impuestos aplicados o cualquier otro aspecto relevante.

A continuación, vamos a ver algunos ejemplos prácticos de facturas rectificativas, que ilustran las situaciones más comunes en las que es necesario rectificar una factura y te ayudarán a entender de forma más sencilla cómo hacerlo correctamente.

En este caso, la factura rectificativa sustituye la original al corregir el error en el tipo de IVA aplicado. El importe total con el IVA corregido es de 1.100€ y la factura original queda anulada con la emisión de la factura rectificativa. La referencia a la factura original y el motivo de la rectificación son cruciales para que se reconozca correctamente la modificación.

Este es un ejemplo típico de una factura rectificativa por sustitución, que sirve para corregir un error sustancial en la factura original, asegurando que se cumpla con la normativa fiscal y que ambas partes (empresa y cliente) tengan los datos correctos.

Factura Original (incorrecta):

Error: Se facturaron 5 unidades cuando en realidad se entregaron 6 unidades.

Factura Rectificativa (por diferencias):

En este caso, la factura rectificativa ajusta la cantidad de unidades facturadas (de 5 a 6), lo que cambia tanto el importe total como el IVA aplicado. La diferencia entre la factura original y la rectificativa es de 50€ (en productos) y 10,50€ (en IVA), por lo que la factura rectificativa refleja estos cambios.

Este ejemplo de factura rectificativa por diferencias muestra cómo se realiza un ajuste cuando el importe de la factura original no coincide con la operación real, ya sea por un error en la cantidad de productos o en otro dato relevante.

Factura Original (incorrecta):

Error: Se aplicó un tipo de IVA del 21% cuando el tipo correcto debía ser el 10% (producto exento de IVA reducido).

Factura Rectificativa (por error en el tipo de IVA):

En este caso, la factura original aplica un IVA del 21% cuando el tipo impositivo correcto debía ser el 10%. La factura rectificativa corrige este error, ajustando el IVA a la cantidad correcta de 96€ en lugar de 201,60€. La diferencia de IVA entre ambas facturas es de 105,60€, lo que también reduce el total de la factura de 1.161,60€ a 1.056€.

Este ejemplo de factura rectificativa por error en el tipo de IVA demuestra cómo se debe rectificar el tipo de IVA en caso de que se haya aplicado incorrectamente, asegurando que la factura refleje el importe exacto que debe ser declarado a Hacienda.

El primer paso es emitir la factura rectificativa con los detalles correctos, asegurándote de que cumple todos los requisitos establecidos (numeración y serie propias, datos de emisor y receptor, indicación explícita de factura rectificativa y referencia a la factura original).

Una vez emitida, deberás reflejar la factura rectificativa en tu contabilidad como una corrección a la factura original; comprueba que incluye correctamente la diferencia en el IVA y el total.

Finalmente, la presentación de la factura rectificativa depende del tipo de impuesto al que afecte y del sistema de facturación que utilices:

Si la factura rectificativa afecta a la liquidación de impuestos ya presentada, será necesario presentar una declaración complementaria para corregir la autoliquidación ya realizada. Este procedimiento se aplica si has presentado una autoliquidación en la que se ha incluido una factura incorrecta y ahora necesitas ajustar el importe que ya declaraste a Hacienda.

Las facturas rectificativas deben emitirse tan pronto como se detecte el error que deben corregir y, en todo caso, en un plazo máximo de cuatro años desde que se emitió la factura original.

En el caso de impagos, se debe emitir la factura rectificativa seis meses después de que el crédito se considere incobrable, siempre después de haberlo reclamado. Tras un concurso de acreedores, la emisión será tres meses después de que el auto se haya publicado en el BOE.

En algunos casos, Hacienda puede solicitar documentación adicional para justificar la rectificación, como el contrato original, comunicaciones con el cliente o cualquier otro documento que respalde tanto el error como la corrección.

La generalización en el uso del Suministro Inmediato de Información (SII) afecta también a las facturas rectificativas, que deben seguir su propio protocolo:

Ten en cuenta que si hay errores o inconsistencias Hacienda te lo notificará y tendrás que corregir la información y reenviar los datos rectificados.

Por otro lado, si la factura rectificativa afecta a la declaración de IVA, es posible que debas realizar un ajuste en el Modelo 303 (autoliquidación del IVA), dependiendo de si ya habías declarado el IVA correspondiente de la factura original. Este ajuste debe realizarse en el período de autoliquidación en el que se emite la rectificación.

Es fundamental que emitas una factura rectificativa en cuanto se identifique el error a subsanar, siempre de manera oportuna y conforme a la normativa para evitar posibles problemas y cumplir con las obligaciones fiscales de manera adecuada. De no hacerlo, estas son algunas de las consecuencias a las que puedes enfrentarte:

Con Holded, siempre estarás preparado para la facturación electrónica, ya que el software automatiza el proceso para reducir posibles errores, incorpora de forma automática cualquier posible cambio que ocurra en la normativa y, de esta forma, te asegura un correcto cumplimiento fiscal y un importante ahorro de tiempo en cada transacción.