El IVA de importaciones debe liquidarse cuando se compran mercancías en otro país. Para empezar a realizar operaciones fuera del país es imprescindible conocer la normativa que debemos cumplir para no meternos en problemas tributarios y fiscales. En este artículo intentaremos poner un poco de luz explicando qué es, cuándo se aplica y cómo se tramita el IVA de las importaciones.

El IVA en las importaciones es el Impuesto de Valor Añadido que debe liquidar el importador de las mercancías. El IVA general de las importaciones es del 21%, aunque también hay cuotas reducidas, del 10%, y superreducidas, del 4%, dependiendo del tipo de producto que se adquiera. Los distintos tipos de gravamen se especifican en el artículo 91 de la Ley del IVA.

En el caso de las ventas a distancia de bienes existe un régimen especial de importación que se define en la sección cuarta del Capítulo XI del Título IX, Regímenes especiales de la Ley del IVA.

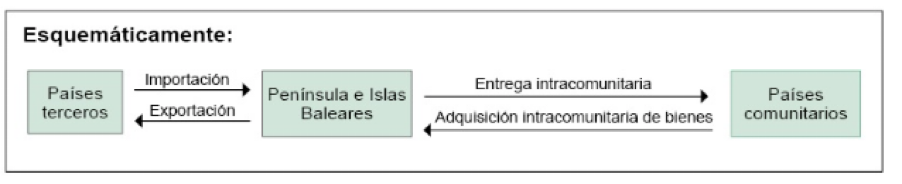

Si queremos saber qué pasa con el IVA (Impuesto sobre el Valor Añadido) que grava las importaciones debemos especificar a qué nos referimos: la importación es cualquier entrada de productos adquiridas en cualquier país no comunitario*. (¡Atención! A efectos del impuesto Canarias, Ceuta o Melilla no son comunitarios , según el art. 6 Directiva 2006/112/ CE). Esta definición es tanto para operaciones físicas como para las realizadas online.

*A partir del 1 de enero del 2021, Reino Unido dejó de ser parte de la UE.

Por tanto, hay que tener claro que, si realizamos adquisiciones de mercancías en algún país de la Unión Europea, no se considera importación y, en este caso, debemos seguir la normativa del IVA intercomunitario.

Se considera importador a la persona que adquiere ese producto, independientemente de que se trate de una empresa, un autónomo o particular, y será quien deberá tramitar, gestionar y liquidar este impuesto como sujeto pasivo.

Cómo hemos dicho se considera importación cualquier compra de bienes extracomunitaria, por lo que independientemente de la liquidación del IVA, hay unos requisitos previos que hay que cumplir ante las autoridades aduaneras:

También es requerida la documentación del transportista de origen que acredite el pago de las mercancías y garantice su entrega. Se puede revisar la normativa correspondiente a España en el siguiente enlace: Normativa aduanas de la AEAT.

Hay que tener en cuenta, también, si los bienes que importamos quedan en depósito franco una vez dentro de la UE. En este caso, la importación se considerará efectiva en el momento que salga de esta zona.

Para el cálculo de la base imponible es importante tener claro que no solo debemos tener en cuenta el precio de coste de las mercancías que consta en la factura del vendedor, sino que deben incluirse otros gastos relacionados con la operación.

La base imponible sobre la que grava el IVA de importaciones está formada por el precio de los bienes adquiridos y los gastos asociados al proceso de compra. Estos son:

La liquidación del IVA en las importaciones debe realizarse según la legislación aduanera para los derechos arancelarios o, en su caso, por el artículo 167 bis de esta ley. El IVA de importaciones debe liquidarse a los gestores arancelarios, pero puede optarse por la modalidad especial de declaración realizando el trámite de forma mensual y por medios electrónicos.

Según la Ley del IVA, están exentos del IVA de importaciones los siguientes:

Existen otros motivos de exención ligadas sobre todo a operaciones personales de particulares en referencia a traslado de vivienda, matrimonio, estudiantes, herencias y segundas viviendas.

Existen exenciones también para pequeños envíos y no recurrentes que no constituyan efectos comerciales.

Supongamos que importamos productos de un tercer país (fuera de la Unión Europea) para distribuirlos por España y sabemos lo siguiente:

La base imponible para el cálculo del IVA de importaciones será la suma de todos estos gastos, por tanto, será de 158€. Si suponemos que el IVA es del 21% (según tipo del bien importado), el agente de la aduana nos consignará los 8€ del arancel junto con los 33,18€ del IVA.

Una vez liquidado también tenemos que añadir y liquidar los honorarios de la gestión de la aduana que también están sujetos al 21% de IVA. Si estos son de 20 €, debemos liquidar un IVA de 4,2 €.

En total tendremos un importe de gasto que irá a nuestra cuenta de Pérdidas y Ganancias de 178 € y habremos liquidado un IVA por un importe de 37,38 €.

En las operaciones de bienes y servicios entre los países de la UE se aplica el IVA intracomunitario. La normativa de este IVA permite que para las empresas y autónomos que operen dentro de la UE no sea necesario añadir el IVA al emitir sus facturas.

En términos generales, las entregas de bienes a particulares tributan en el país de origen (del empresario que efectúa la entrega) mientras que las entregas a empresas y autónomos (sujetos pasivos) tributan en el país de destino, del importador. En el 2021, se aplicaron unos cambios en el IVA del comercio electrónico.

Para obtener la exención de IVA es necesario estar dado de alta en el Registro de Operadores Intracomunitarios (ROI) solicitándolo telemáticamente en la sede electrónica de la AEAT (modelo 036) y reflejar este número de registro en las facturas. Si no se está dado del alta en el ROI siempre hay que añadir el IVA, por tanto, como comprador del bien pagaríamos más por el producto.

Estas operaciones intracomunitarias también deben informarse a la Agencia Tributaria mediante el modelo 349, indicando el importe de las compras y de las ventas. Según el importe del total de las operaciones, esta declaración puede ser anual o debe ser mensual, bimensual o trimestral.

Están exentas a la normativa de operaciones intracomunitarias los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca respecto a los bienes destinados al desarrollo de su actividad. También, las personas jurídicas que no actúen como empresarios y aquellos sujetos pasivos que realicen exclusivamente operaciones que no originen el derecho a la deducción total o parcial del impuesto. Para estas exenciones, el importe total anual de las operaciones debe ser menor a 10.000 €.

Canarias, Ceuta y Melilla se consideran países terceros ya que cada uno de estos territorios tienen impuestos indirectos propios. Su aplicación y funcionalidad es parecida a la del IVA, pero con una normativa propia. Aunque las operaciones desde la península se consideren comercio nacional, a nivel tributario deben considerarse como importaciones con terceros.

En Ceuta y Melilla existe el Impuesto sobre la Producción, los Servicios y la Importación (IPSI), con carácter municipal, por lo que las importaciones desde estas ciudades no están gravadas con este impuesto.

Según la Ley 8/1991, de 25 de marzo, la aplicación de este impuesto sigue la normativa del IVA en términos generales, aunque los tipos de gravamen son diferentes. En el caso de las importaciones desde la península, los productos están exentos de IPSI, pero no de IVA y se tratará de la misma manera en las gestoras aduaneras, liquidando el IVA correspondiente y los derechos arancelarios.

En el caso de las importaciones en Canarias, solo deberá tratarse como extracomunitario en el caso de la liquidación del IVA. Canarias forma parte de la unión aduanera y por tanto, la operación no conllevará gastos arancelarios.

Debido a la aparición de la pandemia del COVID-19, desde el Gobierno de España se han aplicado una serie de medidas urgentes de apoyo en materia tributaria, sobre todo destinadas al sector turístico, hostelería y comercio. Estas medidas tributarias también afectan al IVA de importaciones.

En la disposición séptima del RD-Ley, se dictamina un tipo impositivo de IVA de importaciones al 0% para:

Esta medida es vigente hasta el 31 de diciembre del 2022 y las empresas que se beneficien de ella, deberán informar en sus facturas como operaciones exentas.

Desde la UE también se han impulsado medidas de ayuda a la concesión de franquicias de importación a los Estados miembros para operar con terceros para la importación de productos necesarios para luchar contra la pandemia COVID-19. Esta medida está en vigor hasta el 30 de junio de 2022.

En conclusión, si queremos iniciar actividades comerciales con terceros países, es imprescindible conocer la normativa que las afecta. Debemos tener cuenta, en primer lugar, si se trata de una operación entre países de la UE, o si se trata de terceros países, que incluyen Ceuta, Melilla y Canarias, a efectos de IVA de importaciones.

En segundo lugar, también debemos estudiar qué tipo de producto importamos para ver si hay exenciones y qué tipo de gravamen aplica.

Y, por último, no descuidar en ningún caso que los gastos asociados a la operación también están gravados por el IVA (aranceles, seguros, gastos de flete y honorarios arancelarios).

Podemos tener nociones de operatividad, pero si no tenemos en cuenta los requisitos esenciales nos arriesgamos a tener no solo problemas fiscales sino también al no cumplimiento de los objetivos o expectativas económicas de la empresa y no cumplir con el plan empresarial.

Saber qué gastos conforman la base imponible para el cálculo del IVA es esencial para que nuestra cuenta de pérdidas y ganancias siga controlada y cumpliendo nuestras expectativas.

Por regla general, la liquidación y el pago del IVA de importaciones de bienes se realiza en la aduana de entrada, a través de la carta de pago que acompaña al modelo 031 y que habrá expedido la Administración aduanera.

Según la Ley General Tributaria, el devengo del IVA se define como “el momento en el que se entiende realizado el hecho imponible y en el que se produce el nacimiento de la obligación tributaria principal”. En el caso del devengo del IVA, nos encontramos con tres hechos imponibles: la entrega de bienes y prestaciones de servicios, las adquisiciones intracomunitarias de bienes y las importaciones de bienes.

El devengo del IVA de importaciones de bienes se produce en el momento en que se hace efectivo el devengo de los derechos de importación, de acuerdo con la legislación aduanera, independientemente de que dichas importaciones estén o no sujetas a los estos derechos de importación.