La declaración de operaciones con terceros es una obligación anual para muchos negocios. Te explicamos cuándo aplica, cuáles son los plazos y cómo gestionar el proceso de forma eficiente.

Cada inicio de año llega con una de las obligaciones fiscales más particulares para autónomos y empresas: el modelo 347. Esta declaración de operaciones con terceros genera dudas recurrentes.

¿Está mi negocio obligado a presentarlo? ¿Con qué proveedores o clientes debo incluirlo? Y lo más importante, ¿cómo se realiza este trámite correctamente para evitar sanciones?

Conocer todos los criterios de obligatoriedad, los importes y los plazos puede resultar engorroso.

A continuación, encontrarás una guía clara y práctica que te permitirá identificar fácilmente si estás obligado a declarar y, de ser así, cómo realizar el proceso paso a paso para presentar tu modelo 347 de la forma más sencilla y segura.

{{banner-contabilidad-1}}

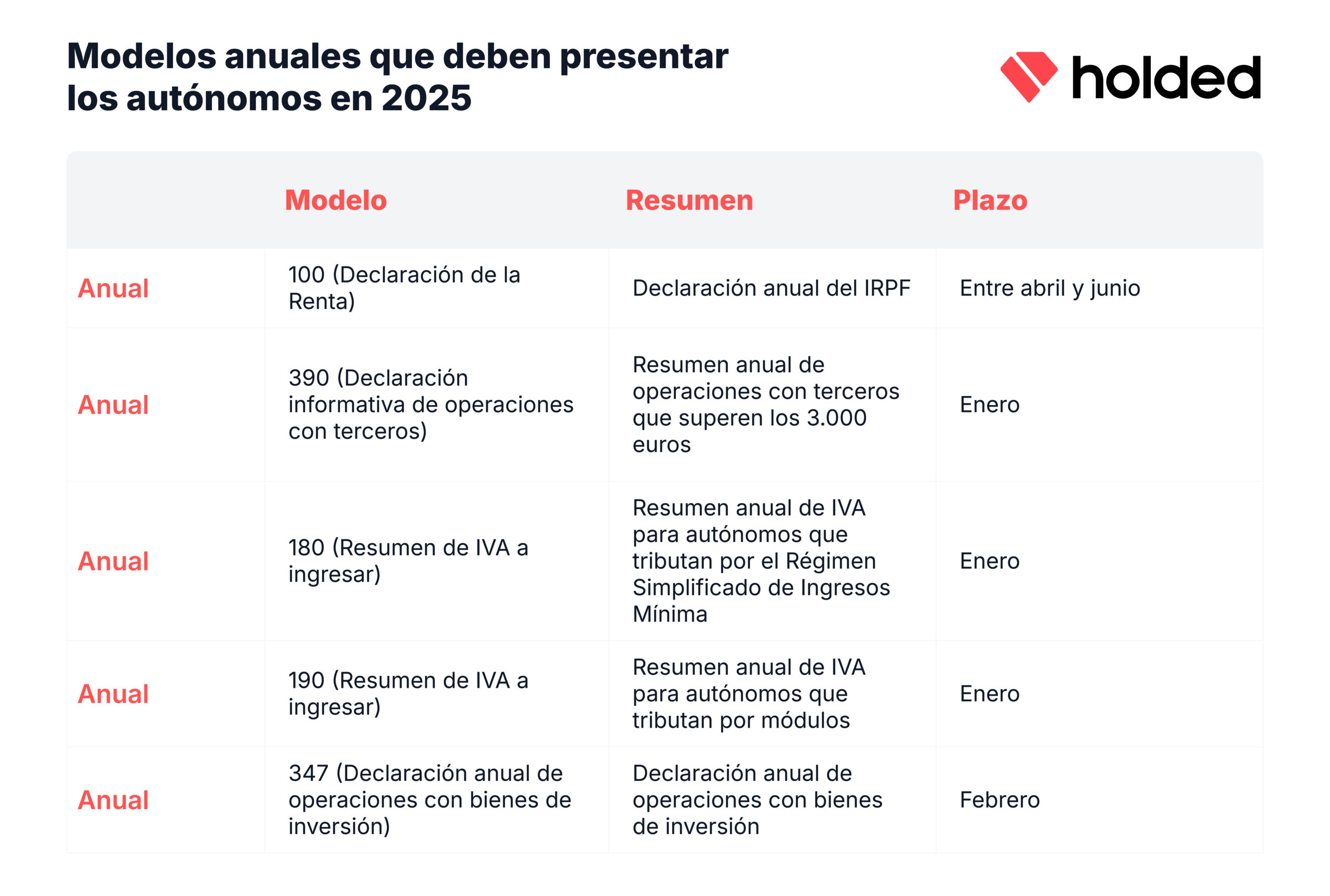

El modelo 347, al igual que el modelo 340, es una declaración informativa anual obligatoria que debe presentarse ante la Agencia Tributaria en febrero de cada año para informar a Hacienda de las operaciones con terceras personas durante el ejercicio anterior cuando el importe de las mismas haya sido superior a los 3.005,06 euros.

Su importancia reside en la necesidad de la AEAT de cruzar datos entre clientes y proveedores en torno a sus operaciones, concretamente aquellas que superan un importe considerable.

Más allá del interés individual del declarante, este modelo es fundamental para prevenir la evasión fiscal o el fraude, ayuda a garantizar la transparencia en las transacciones, facilita el control de la actividad económica del país y ofrece información estadística sobre la economía nacional.

Además, no hay que olvidar de que la empresa se beneficia de presentar este modelo. Tramitar esta declaración puede facilitar la gestión interna de la sociedad, ofreciendo una visión clara de la actividad comercial.

El modelo 347 deben presentarlo todas las personas físicas (autónomos) y jurídicas (sociedades), públicas o privadas, que desarrollen actividades empresariales o profesionales y que, de acuerdo con el artículo 93 de la Ley General Tributaria, tengan la obligación de presentar una declaración anual relativa a sus operaciones con terceras personas.

Este modelo lo presentan tanto proveedores como clientes, de forma que la Administración pueda validar que la información declarada sea correcta.

También estarán obligadas a presentar el modelo 347 las asociaciones, sociedades, colegios profesionales y otras entidades que realicen cobros por cuenta de sus socios, asociados o colegiados, de honorarios profesionales o de derechos derivados de la propiedad intelectual.

Hay una serie de tipos de transacciones comerciales que deben declararse en este modelo. Eso sí, siempre y cuando el importe total sea superior a 3.005,06 euros (con IVA).

En cambio, quedan fuera del modelo 347 las operaciones realizadas con la Administración Pública. Asimismo, si se han realizado transacciones con sociedades exentas de IVA o de operaciones al margen del IVA, tampoco deben declararse en este modelo. También quedarían fuera las operaciones declaradas en el modelo 349, las intracomunitarias.

Por otro lado, hay que tener presente que las facturas con retención de IRPF no se declaran en el modelo 347. En ese caso deben presentarse con el modelo 190 o el 180, según corresponda.

No todas las empresas están obligadas a presentar el modelo 347. Las siguientes personas o entidades estarán exentas:

La presentación de la declaración anual de operaciones con terceras personas, es decir, el modelo 347, se realizará durante el mes de febrero de cada año y tendrá en cuenta las operaciones realizadas durante el año natural anterior.

Para poder completar correctamente este modelo, hay una serie de pasos que deben seguirse. A continuación veremos con detalle qué casillas debes rellenar y las acciones que tendrás que llevar a cabo.

Cuando comiences a rellenar el modelo 347 verás que cada una de las operaciones que registres debe quedar identificada mediante una clave de operación de la A a la G. Se trata de la tipificación que propone Hacienda a la hora de distinguir las actividades que refleja esta declaración.

Ten en cuenta que, en el caso de los autónomos, solamente se utilizan las claves A y B, que se refieren respectivamente a la compra y la venta de bienes y servicios por un importe que supere los 3.005,06 euros.

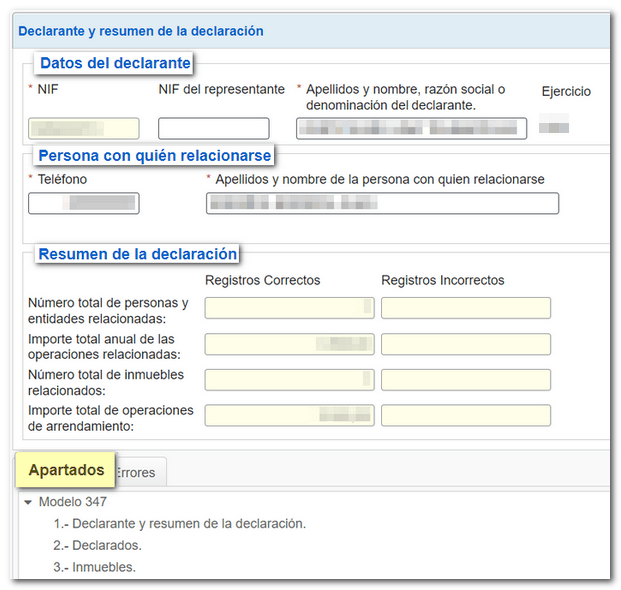

La hoja-resumen debe rellenarse con los datos de contacto e identificación de la persona declarante, incluidos los datos relativos a su domicilio fiscal. Cuando se trate de un menor de 14 años, deberá rellenarse también la Casilla “NIF representante” con los datos de su representante legal (padre, madre o tutor).

En “Ejercicio y modalidad de presentación” se consignará el año en el que se produjeron las operaciones.

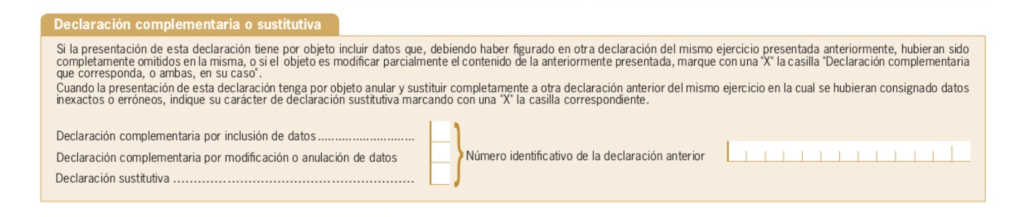

Si se está presentando una “declaración complementaria o sustitutiva”, habrá que marcar la casilla correspondiente:

En cualquiera de las tres opciones habrá que especificar el número identificativo de 13 dígitos correspondiente a la declaración anterior.

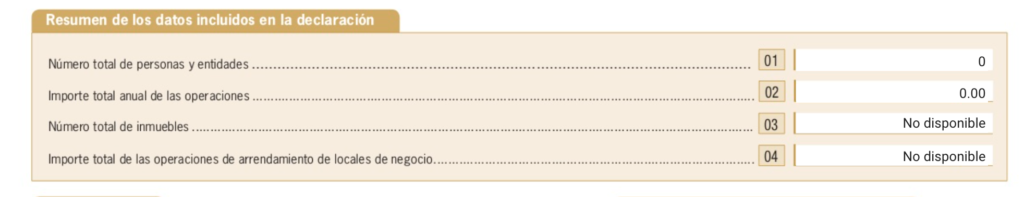

En este apartado, como su nombre indica, se incluirá el resumen de los datos respondiendo a la información requerida en cada casilla:

Si cuentas con un programa como Holded, todos estos datos aparecerán automáticamente en la hoja-resumen del modelo 347, de acuerdo con la información que hayas ido introduciendo a lo largo del año. Para ello, habrás tenido que seleccionar este modelo en la lista disponible en la plataforma.

En Holded Academy puedes ver cómo trabajar con los modelos de impuestos incluidos en Holded.

En las páginas interiores del modelo 347 habrá que ir desglosando la información relativa a las operaciones que se hayan realizado con terceras personas durante el año que se quiere declarar, cuando hayan superado, en su totalidad, los 3005,06 euros.

En la segunda página, se deberán incluir los datos de las personas físicas o jurídicas con las que se hayan realizado esas operaciones.

Datos identificativos del declarante y del declarado

Tendrás que introducir de nuevo los datos identificativos del declarante (NIF y ejercicio) y la información de los clientes o proveedores (NIF del proveedor -o del representante, si el proveedor es menor-, nombre o razón fiscal, dos primeros dígitos del código postal para indicar la provincia y país, únicamente si el profesional no es español ni opera en España).

En esta página se incluirán los datos relacionados con las operaciones relacionadas con los alquileres de locales de negocio por un importe superior a los 3.005.06 euros.

En la parte de arriba de la tercera página del modelo, habrá que rellenar de nuevo los datos de la persona declarante. A continuación, se rellenará cada apartado con la información referente a los alquileres de locales de negocio, siempre que el importe anual sea superior a 3.005,06 euros:

Uno de los aspectos que más interés genera en torno a todo tipo de declaraciones ante la Agencia Tributaria son los posibles errores. En el caso del modelo 347 de operaciones con terceros la preocupación no es menor, ya que existen ciertas equivocaciones en la presentación que podrían generar sanciones.

Si atendemos a toda la documentación que requiere la cumplimentación del modelo 347, donde se pide información como el NIF del cliente o proveedor y del representante si lo hubiera, la dirección del inmueble alquilado en caso de haberlo y su referencia catastral o el resto de datos del declarante, está claro que hay que prestar atención al rellenar para evitar errores frecuentes.

Por otro lado, como es lógico al tratarse de una declaración que registra diversos importes, es habitual que se den errores en los aspectos contables del modelo 347. Este tipo de equivocaciones es especialmente relevante, porque pese a ser un modelo meramente informativo puede conllevar sanciones en caso de que la información sea incorrecta.

Como rectificar es de sabios, y en este caso más que nunca porque puede ahorrarte un buen número de problemas, en la propia web de la Agencia Tributaria, accediendo mediante Cl@ve, podrás rectificar los posibles errores que hayas cometido al presentar el modelo 347, aunque siempre es mejor revisar detenidamente el documento antes de presentarlo para evitar equivocaciones.

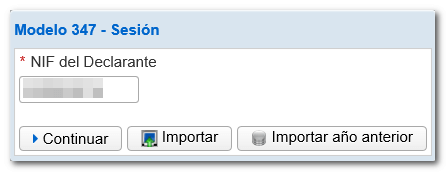

Para la presentación del modelo 347 (o su consulta) se puede acceder por vía telemática a través de la página web de la Agencia Tributaria.

Si eliges la opción online, el primer paso es acceder al portal web de la AEAT. Una vez dentro, el camino más fácil para encontrar dónde presentar el modelo es usar el buscador. Anota ‘Modelo 347’ y haz clic en la primera opción que te aparezca en los resultados de la búsqueda.

Deberás identificarte como persona física para poder presentar la declaración anual de operaciones.

A continuación, se detallan las formas de identificarse dentro de la página de la AEAT.

Solo podrán utilizar este sistema las personas físicas que no tengan la obligación de utilizar la firma electrónica avanzada o un certificado electrónico.

Para utilizar este sistema, hay que solicitar antes el registro por Internet con el NIF o el NIE, el código de la carta de invitación al sistema, el número de cuenta corriente y el número de móvil. También puede obtenerse en la Administración o Delegación de la Agencia Tributaria.

Una vez presentado el modelo 347, se generará un recibo de presentación y un código seguro de verificación de 16 caracteres que debe conservarse como justificante de la presentación.

Este sistema es obligatorio para las grandes empresas o grandes contribuyentes. También deberán presentar el modelo 347 usando un certificado electrónico, las Administraciones Públicas, sociedades anónimas o limitadas, o cualquier otro tipo de entidad que no pueda presentarlo de otra manera.

Aunque el modelo 347 es una declaración informativa, es decir, no implica el abono de impuestos, su presentación es obligatoria y no hacerla, hacerla fuera de plazo o con información errónea, puede conllevar sanciones económicas y suponer el inicio de una inspección al negocio si los datos no son correctos. Por eso es importante que la información que aporta el declarante y el proveedor coincida.

Para ello, deben recopilarse trimestralmente todas las operaciones que se realicen con un mismo proveedor o empresa y que sumen más de 3.005,06 euros. Esta recopilación de datos puede automatizarse con programas como Holded, de manera que se ahorra mucho tiempo y se agiliza la presentación de este modelo.

La Agencia Tributaria te permite presentar el 347 con un fichero o mediante formulario. En caso de elegir la opción de formulario, tendrás que rellenar los datos personales del declarante (NIF, apellidos y nombre, teléfono, etc.) y, después, podrás proceder a anotar los registros y el resto de la información solicitada.

Si eliges la opción de fichero, se te abrirá una ventana donde aparece el botón ‘Importar’, que puedes clicar para proceder a subir tu archivo.

El siguiente paso, tras importar el fichero, sería revisar el resumen de los datos importados. Deberás revisar, cambiar o validar los campos subidos.

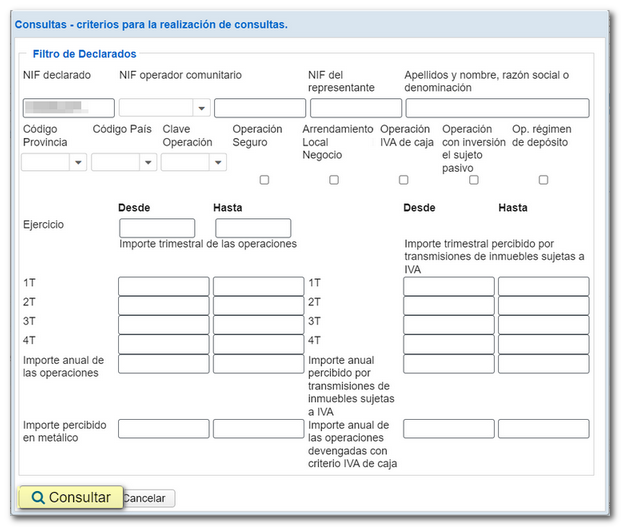

Una vez terminado, puedes ir a la pestaña “Apartados” y luego entrar en “Declarados”. Así podrás verificar si están bien los datos de todos los clientes y proveedores. Haciendo clic en cada uno, tienes la opción de revisar los importes y otros detalles.

Al finalizar el proceso, solo te quedará hacer clic en ‘Firmar y Enviar’. Con esto ya tendrás presentado tu modelo 347 en la Agencia Tributaria.

Uno de los aspectos que más interés genera en torno a todo tipo de declaraciones ante la Agencia Tributaria son los posibles errores. En el caso del modelo 347 de operaciones con terceros la preocupación no es menor, ya que existen ciertas equivocaciones en la presentación que podrían generar sanciones.

Revisa en detalle toda la documentación que requiere la cumplimentación del modelo 347, como el NIF del cliente o proveedor y del representante si lo hubiera, la dirección del inmueble alquilado, en caso de haberlo, y su referencia catastral o el resto de datos del declarante.

Por otro lado, como es lógico al tratarse de una declaración que registra diversos importes, es habitual que se den errores en los aspectos contables del modelo 347. Este tipo de equivocaciones es especialmente relevante, porque pese a ser un modelo meramente informativo puede conllevar sanciones en caso de que la información sea incorrecta.

Si utilizas un programa como Holded es menos probable que cometas este tipo de errores, ya que el software te dará una versión del modelo 347 pre rellenado en base a la información que hayas introducido a lo largo del año, que solo tendrás que comprobar antes de validar.

Como rectificar es de sabios, y en este caso más que nunca porque puede ahorrarte un buen número de problemas, en la propia web de la Agencia Tributaria, accediendo mediante Cl@ve, podrás rectificar los posibles errores que hayas cometido al presentar el modelo 347, aunque siempre es mejor revisar detenidamente el documento antes de presentarlo para evitar equivocaciones.

Puesto que la finalidad del modelo 347 es, precisamente, el cruce de los datos presentados entre las distintas empresas, una buena práctica para asegurar la corrección de los datos y evitar tener que presentar declaraciones rectificativas posteriores es enviar una comunicación previa a los clientes y proveedores que vayan a figurar en tu modelo 347.

De esta forma, es posible cotejar los datos antes de la presentación del modelo, detectando posibles descuadres y evitando rectificaciones posteriores.

Las sanciones previstas por la Agencia Tributaria por la omisión de presentación del modelo 347 varían en función de la calificación de la infracción y la repetición de la misma.

En principio, el hecho de no presentar la declaración en plazo supone una sanción leve, que se castiga con una multa de 20 euros por cada dato o conjunto de datos no declarados, con un mínimo de 300 euros y un máximo de 20.000 euros.

Puedes disfrutar de una reducción del 50% en el importe total de la multa si presentas la declaración de forma voluntaria, sin que medie requerimiento previo de Hacienda, pero esta puede verse incrementada si existe reincidencia en la infracción.

Tanto el modelo 347 como el 415 son declaraciones anuales de operaciones económicas con terceras personas y la diferencia fundamental entre ambos reside en la ubicación geográfica de los declarantes: mientras el modelo 347 corresponde a los declarantes sujetos a IVA, es decir, los afincados en la península y Baleares, el modelo 415 es el mismo para los residentes en Canarias, es decir, aquellos declarantes sujetos al IGIC.

A continuación compartimos algunas preguntas frecuentes sobre el modelo 347. Te ayudarán a clarificar algunas dudas que puedas tener.

Se puede presentar tanto de forma presencial como telemática. En caso de realizar el trámite online, se puede presentar el modelo mediante formulario o mediante fichero. En cuanto a formatos de ficheros compatibles, se debe presentar en un fichero TXT, es decir, de texto plano.

Sí, es posible presentar una declaración complementaria o sustitutiva. De esta forma, se pueden realizar modificaciones sobre el modelo presentado, con el objeto de subsanar el error. Estas declaraciones deben presentarse en el plazo propio del modelo, durante el mes de febrero del año correspondiente.