¿Vendes online en Europa? El OSS te ahorra trámites: te contamos paso a paso cómo declarar IVA en 27 países con una sola presentación

La globalización del mercado ha supuesto que cada vez más empresas comercialicen bienes o presten servicios en el extranjero. Estas operaciones no están exentas de impuestos, aunque la Unión Europea ha dispuesto un régimen que facilita la gestión del IVA en las transacciones entre estados miembros.

Se trata del sistema One Stop Shop o de ventanilla única y a continuación abordamos su funcionamiento, su regulación y sus principales ventajas.

{{banner-contabilidad-1}}

El régimen One Stop Shop es un sistema propuesto por la Unión Europea para facilitar el cumplimiento de las obligaciones con respecto al IVA que tienen las empresas. Mediante este recurso, los proveedores de productos o servicios entre distintos países pueden declarar este impuesto y hacerle frente en un único país, concretamente en el que tienen su domicilio fiscal.

Este sistema, también conocido habitualmente como ventanilla única del IVA, simplifica las operaciones referentes a los impuestos, no sólo a las empresas en la comercialización transfronteriza de productos, también a autónomos y profesionales que prestan servicios en otros países de la Unión Europea. De este modo, no es necesario que los proveedores se den de alta en diversos países.

Acogerse a este régimen implica que el comercio debe registrarse electrónicamente a efectos de IVA en un estado miembro y declarar online los beneficios que genere en cada país. Eso sí, estos datos se declaran ante la administración en una única declaración, de la misma forma que el impuesto se abonará en un solo pago.

De este modo, se le aplicará el importe correspondiente al IVA de los estados en los que haya operado y, una vez que la administración de su país de origen haya recaudado el tributo, distribuirá el importe entre los estados que hayan quedado documentados en la declaración.

En España, la Ley del Impuesto sobre el Valor Añadido -Ley 37/1992, de 18 de diciembre- es la que regula las condiciones mediante las que debe gestionarse este impuesto por parte de las empresas. Se trata de una normativa modificada a finales de 2024 para actualizarse y es la que permite al estado estar sujeto a esta medida comunitaria en la Unión Europea.

Por su parte, las condiciones del régimen One Stop Shop se concretan a través del Real Decreto-ley 7/2021, la regulación encargada de prevenir el blanqueo de capitales en la prestación de servicios transnacionales. Esta disposición es la que garantiza que los empresarios puedan declarar en un solo estado miembro los impuestos para los beneficios obtenidos en otros países de la comunidad.

Pese a que de forma genérica se habla de “empresarios que generan beneficios mediante operaciones internacionales en el interior de la Unión Europea”, este régimen no es apto ni aplicable para cualquier negocio.

Para poder acogerte al OSS o régimen de ventanilla única del IVA es imprescindible que cumplas los siguientes requisitos:

El IOSS -Import One Stop Shop- es un régimen de origen y denominación similar al One Stop Shop, pero completamente diferente en la práctica. Se trata de un recurso para transacciones menores en ventas a distancia entre países miembros de la Unión Europea. Se aplica a importaciones de un coste inferior a los 150 euros y se ingresa sobre base mensual.

Este sistema está pensado para exonerar a los contribuyentes de exigencias como el registro y la declaración del IVA cuando se trata de comercializaciones de bajo importe.

Eso sí, estas transacciones están sujetas a una declaración específica de carácter mensual, por lo que no es un recurso útil para organizaciones que acostumbran a operar internacionalmente y obtener grandes beneficios en este sentido.

En definitiva, los usuarios que se ven beneficiados por el sistema OSS son los profesionales que operan habitualmente a través de la comercialización transfronteriza de bienes y servicios. Hablamos en todo momento de empresas registradas en la Unión Europea siempre y cuando estén sujetas a cualquiera de las siguientes categorías:

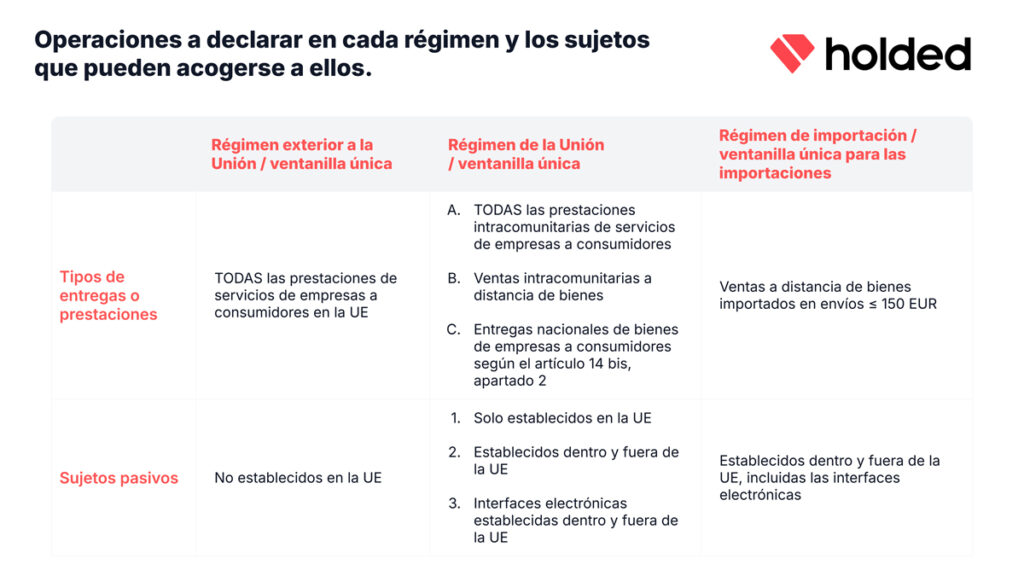

Para entender por completo el régimen One Stop Shop es importante conocer cuáles son las operaciones que se declaran más comúnmente en este régimen, siempre y cuando hayan cumplido los requisitos anteriores y estén ejecutadas por organizaciones adscritas a este régimen. A continuación te presentamos varios supuestos habituales.

Una de las operaciones que se registran con más frecuencia en el régimen One Stop Shop es la prestación de servicios. En estos casos, el proveedor debe estar registrado en un estado miembro de la Unión Europea -o en el exterior, si se encuentra en una de las situaciones anteriormente mencionadas-, mientras que el receptor ha de estar registrado en otro estado miembro.

Comprende la venta de productos desde países de fuera de la Unión Europea registrados en el sistema de ventanilla única del IVA, bien a través de un representante o bien porque importan sus productos para comercializarlos desde un establecimiento registrado en cualquiera de los estados miembros de la Unión Europea. Cuando se trata de operaciones menores, pueden declararse mediante el mencionado sistema IOSS.

Son aquellas operaciones nacionales que se llevan a cabo por medios digitales, siempre y cuando la organización que hace la venta esté registrada en este sistema. En este caso hablamos siempre de productos, no de servicios de ningún tipo. Recuerda que las ventas digitales pueden tener condiciones específicas de IVA, como te contamos en nuestro artículo “¿Cómo afectan a tu negocio los cambios en el IVA del comercio electrónico?”.

Por último, nos encontramos con el mismo supuesto anterior, el de la venta de productos, pero a nivel internacional entre países miembros de la Unión Europea. Nuevamente se trata de la comercialización de bienes físicos con factura intracomunitaria, ya que los servicios ya han quedado contemplados en el primer grupo de operaciones anteriormente mencionado.

Aunque seguramente ya intuyas muchas de las ventajas que tiene para las empresas acogerse a este sistema, te las explicamos con mayor detalle. Además, hay que tener en cuenta que los siguientes beneficios no repercuten únicamente en los proveedores, sino también en sus clientes.

Las empresas registradas electrónicamente en el régimen One Stop Shop pueden hacer frente al IVA mediante este sistema de ventanilla única desde un sólo país hacia cualquiera de los 27 estados miembros de la Unión Europea. Esto supone una mayor facilidad en torno a la declaración de este impuesto y, por consiguiente, a su abono trimestral.

Un proveedor que está sujeto al régimen One Stop Shop aumenta sus posibilidades de crecimiento, ya que puede ofrecer más productos a un mismo cliente. Esto se debe, nuevamente, a la simplificación en los procesos de declaración de impuestos, tanto para la propia organización como para sus compradores.

Además de las ventajas que genera el sistema de ventanilla única de IVA para los proveedores, los clientes también se ven beneficiados por este régimen, ya que pueden recurrir a un sólo proveedor para la compra de más productos. De este modo asistimos a un incremento en los niveles de calidad de la producción gracias al aumento de control sobre el origen de la materia prima

Dentro de las mencionadas facilidades, una de las principales ventajas de este sistema es la posibilidad de presentar una única declaración de IVA, independientemente del país en el que se hayan ejecutado las ventas o se hayan prestado los servicios. A nivel contable y administrativo esto supone una considerable mejora de la eficiencia.

La comunicación entre las entidades y su proveedores es uno de los procesos que más cuellos de botella puede generar, dado que existen multitud de condicionantes en el contacto. Reduciendo los proveedores gracias al sistema de ventanilla única de IVA las relaciones se unifican y resultan mucho más eficientes para ambas partes.

Los asuntos burocráticos suelen resultar un hándicap para la mayoría de empresas de cualquier sector, ya que además de trabajar en sus objetivos de negocio, deben invertir tiempo y recursos en este tipo de tareas. Sin embargo, el sistema OSS permite llevar a cabo estas gestiones tratando únicamente con la administración del país de residencia fiscal de la organización, con independencia de dónde genere beneficios.

Por último, poniendo el foco de nuevo en las ventajas del régimen One Stop Shop para los clientes, nos encontramos con un elemento crucial en el funcionamiento y la competitividad de cualquier organización: la cadena de suministro. En un mundo cada vez más globalizado es esencial la fluidez de estos procesos y, nuevamente, esto es algo que mejora notablemente con la reducción del número de proveedores.

Aquellas empresas adheridas al régimen One Stop Shop deben presentar su declaración en la sede electrónica de la Agencia Tributaria, mediante el llamado portal OSS, antes de que concluya el mes siguiente a la finalización de cada trimestre. En esta declaración deben reflejarse en detalle todas las operaciones realizadas en este plazo, además del país en que han tenido lugar, la moneda utilizada y el identificador del IVA.

El pago del IVA deberá ejecutarse en el mismo plazo de presentación de la declaración ante el estado en el que se encuentre el domicilio fiscal de la organización. Se aplicarán los tipos de IVA propios de los estados en los que se han llevado a cabo las operaciones y el estado de origen distribuirá los importes al resto de países de la Unión Europea.