Ser solvente es tener la capacidad económica suficiente para poder hacer frente a las deudas y obligaciones económicas. Lo contrario, es decir, el no disponer de los recursos necesarios para pagar las deudas, es un problema para cualquiera. Para las empresas también porque cuando una entidad tiene problemas de tesorería son muy pocos los que quieren contratar con ella por el normal temor a un impago.

Pero estudiar los datos que arroja la contabilidad con cierta periodicidad resulta muy útil para detectar problemas financieros incipientes, lo que facilita la posibilidad de adoptar soluciones antes de que la situación sea grave.

Para esto se utilizan los ratios financieros y uno de ellos es al que dedicamos este artículo: el fondo de maniobra.

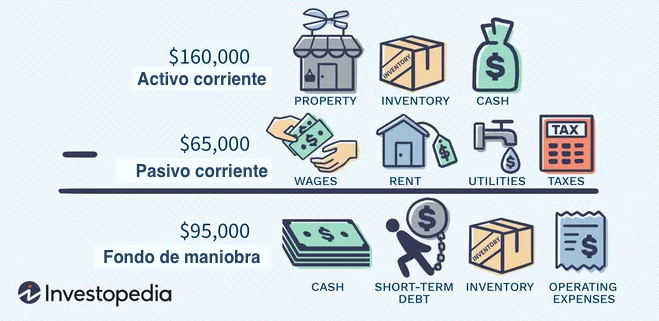

Técnicamente, el fondo de maniobra es la parte del activo corriente que está financiada con el pasivo no corriente o los fondos propios de la empresa.

O dicho de un modo más sencillo: es la diferencia entre el activo corriente y el pasivo corriente.

Para que se entienda bien todo esto será útil tener los conceptos claros:

Por tanto, con el fondo de maniobra lo que estamos calculando es si los recursos con los que la empresa puede hacer frente a sus pagos (activo corriente) son mayores o menores que el importe de las deudas que vencen a corto plazo (pasivo corriente) y en qué medida.

Si resulta que sí, que son mayores, esto indicará que se han generado gracias a los recursos propios de la entidad (fondos propios) o mediante la asunción de deuda a largo plazo (pasivo no corriente).

Como se deduce de lo que hemos explicado, la fórmula es:

Fondo de maniobra = activo corriente - pasivo corriente

Quieres profundizar más sobre conceptos financieros? En este post te contamos sobre las necesidades operativas de fondo.

{{banner-contabilidad-1}}

Aplicar la fórmula anterior es sencilla porque solo se necesita disponer de un balance de situación de la empresa del cual extraer el importe de cada partida.

Y el resultado puede ser positivo (mayor de 1), negativo (menor de 1) o cero. Veamos lo que significa cada uno de ellos.

El fondo de maniobra será positivo, como es obvio, cuando el activo corriente es superior al pasivo corriente.

Esta es la situación ideal para la empresa porque indica que posee la liquidez suficiente para hacer frente a los pagos que tiene que realizar en menos de un año.

Estamos ante el escenario contrario al anterior porque la empresa ni aunque convirtiera en dinero todos sus activos corrientes (cosa que no es tan sencilla…) tendría dinero suficiente para realizar los pagos pendientes.

Es una situación que compromete seriamente la viabilidad de la empresa y que, por lo tanto, hay que intentar solucionar lo antes posible.

Si las deudas a corto plazo de la empresa suman exactamente lo mismo que los bienes más líquidos de los que dispone la situación no es nada buena.

Y el motivo es sencillo: en cuanto haya un retraso en un cobro o una partida de mercancía que no se venda según lo previsto no se podrá cumplir con las obligaciones de pago.

Si bien sobre el papel no se podrá afirmar categóricamente una situación de insolvencia el riesgo de caer en ella es muy elevado.

El ejemplo que exponemos a continuación es muy básico pero sirve para ver con números lo explicado hasta ahora:

Los elementos que componen la totalidad del activo de una empresa que presta servicios profesionales son los siguientes:

Equipos informáticos10.000Clientes45.000Dinero en caja y bancos25.000Inmuebles80.000Imposiciones a plazo fijo30.000

Calcularemos el fondo de maniobra teniendo en cuenta dos hipótesis diferentes: un supuesto en el que el importe total de deuda que vence antes de 1 año es de 30.000 euros y otro en el que esta partida asciende a 95.000 euros.

1. - Pasivo corriente: 30.000 euros.

Fondo de maniobra = activo corriente - pasivo corriente

70.000 - 30.000 = 40.000

Este resultado indica que la entidad tiene liquidez suficiente para hacer frente a todas las deudas a corto plazo y además un excedente de 40.000.

En principio el resultado es bueno, pero habría que analizar más a fondo la empresa y su actividad para determinar si el importe del activo corriente (formado por el saldo de clientes y el dinero en caja y bancos) es el adecuado o está sobredimensionado. Sobre esta última cuestión trataremos más adelante.

2.- Pasivo corriente: 95.000 euros.

Fondo de maniobra = activo corriente - pasivo corriente

70.000 - 95.000 = -25.000

En este caso el resultado negativo pone de manifiesto que la empresa no cuenta con la liquidez suficiente para poder hacer frente a la totalidad de sus deudas (hay un desfase de 25.000 euros) por lo que deberá tomar medidas para solucionar esta situación.

Pasar de un fondo de maniobra negativo a otro positivo se puede conseguir de dos formas diferentes:

El activo corriente se puede incrementar, por ejemplo:

Si optamos por minorar el pasivo corriente se puede, por ejemplo:

Está claro que es necesario que la entidad cuente con fondos suficientes para hacer frente a sus pagos.

A partir de ahí, señalar el importe ideal del fondo de maniobra es algo que no se puede hacer en términos generales porque va a depender mucho de cuestiones tan diversas como pueden ser el tipo de empresa del que se trate, el negocio al que se dedique, las actuaciones que prevé realizar en el futuro, la situación de su sector o la economía en general.

Sí que hay que tener en cuenta dos ideas importantes:

Sí, salvo en el caso de que se trate de una persona física o entidad sin personalidad jurídica.

Y es que las sociedades están obligadas a depositar sus cuentas anuales en el Registro Mercantil, donde cualquiera puede obtener una copia de las mismas (es un servicio de pago pero nada caro).

Acceder a los balances de una entidad permite, entre otras cosas, tener constancia de cuál es su fondo de maniobra y este puede ser un dato muy útil a la hora de decidir si conviene, por ejemplo, establecer relaciones con ella o no.