Si eres autónomo, lo más habitual es que tengas que hacer la autoliquidación del IRPF cada tres meses. Y para ello deberás utilizar el Modelo 130. A continuación respondemos una serie de preguntas para que te sirva como ayuda a la hora de rellenar el Modelo 130.

Los autónomos y profesiones independientes que realizan una actividad profesional por cuenta propia o como socios de comunidades de bienes o sociedades civiles (salvo que sean sociedades) están obligados a tributar en el Impuesto sobre la Renta de las Personas Físicas. A diferencia de los trabajadores por cuenta ajena, los autónomos están obligados a realizar declaraciones de IRPF cada tres meses. En nuestra entrada “El autónomo y la declaración del IRPF” te explicamos detalladamente cómo funciona.

Siempre que emitamos facturas a otro autónomo o empresa, deberemos desglosar el IRPF. Se trata de un porcentaje que restaremos al precio de nuestro producto o servicio. La Agencia Tributaria lo entiende como un pago adelantado de tu Declaración Anual de la Renta. Mientras que cuando recibes facturas sujetas a retención, pasas a convertirte en recaudador de impuestos de Hacienda. Y claro, hay que pasar cuentas.

¿Cuál es el modelo 130?

Es a través del modelo 130 como pasamos cuentas con la Agencia Tributaria en lo que a IRPF se refiere. El modelo 130 es el modelo oficial de autoliquidación del pago fraccionado del IRPF que deben presentar todas las personas físicas que desarrollan actividades económicas mediante el régimen de estimación directa normal o simplificada.

'Habla' Holded con tu asesoría

Utiliza Holded junto con tu asesoría y comprende mejor el estado de tu negocio.

Descubre cómo¿Quién está obligado a presentar el modelo 130?

Todas las personas físicas o miembros de comunidades de bienes o sociedades civiles que tributen en el IRPF que ejerzan actividades económicas, incluidas las agrícolas, ganaderas, forestales y pesqueras. Siempre y cuando seas un profesional acogido al régimen de estimación directa, tanto en la modalidad normal como en la simplificada.

Si no sabes si estás usando el régimen de estimación directa, puedes comprobarlo en el modelo 036/037 que presentaste cuando te diste de alta como autónomo.

No estarás obligado a presentar el modelo 130 si aplicas retención en al menos el 70% de tus facturas.

¿Cuándo se presenta el modelo 130?

El modelo 130 se presenta cada trimestre siguiendo unos plazos marcados por la Agencia Tributaria:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 20 de enero, ambos inclusive.

Conviene añadir que si el último día del plazo cae en sábado, domingo o festivo, el plazo se alargará hasta el siguiente día hábil.

Deberás seguir el calendario aunque no hayas tenido ni ingresos ni gastos durante el trimestre correspondiente.

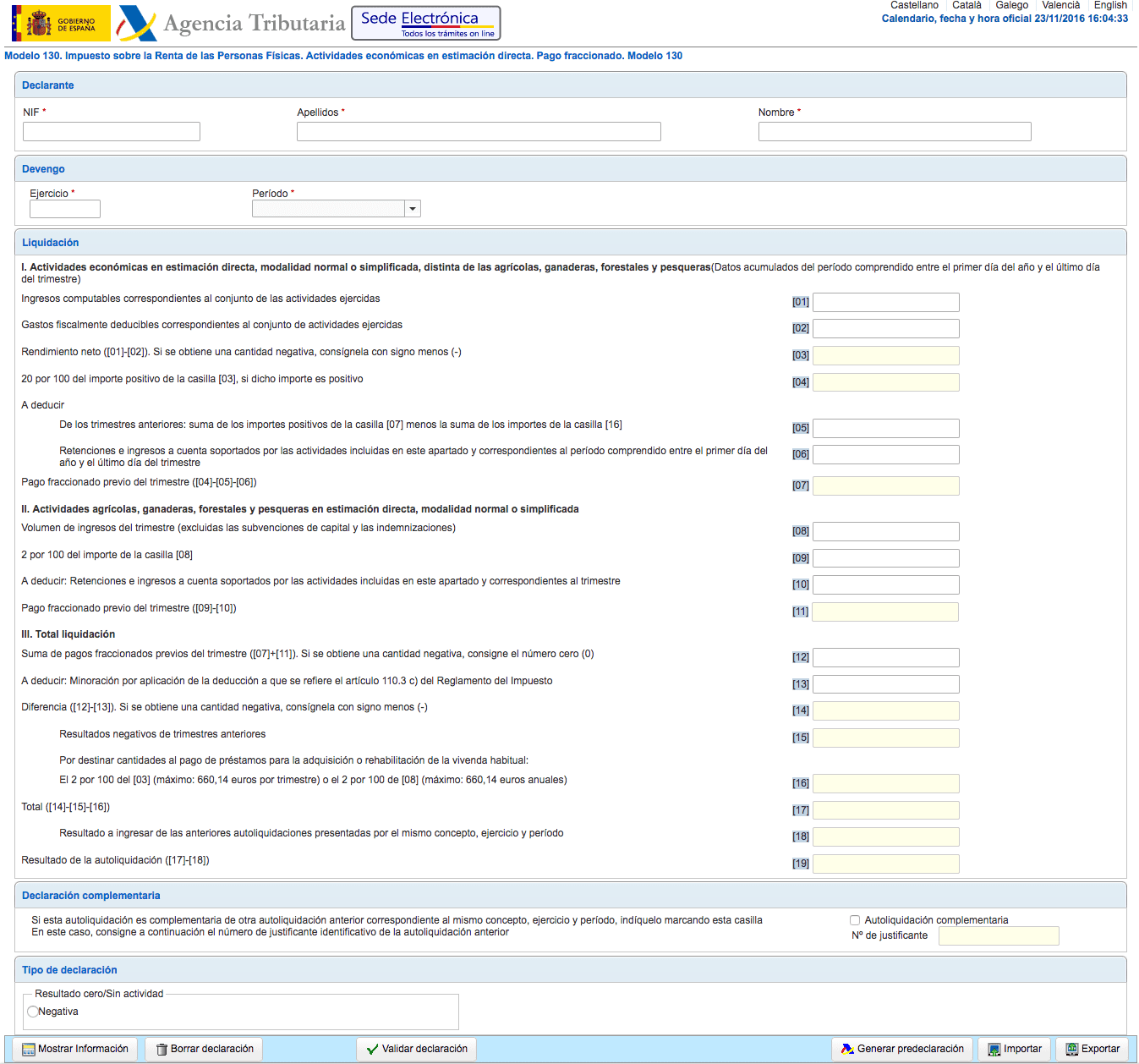

Cómo rellenar el modelo 130

El primer paso es acceder al modelo 130 en la página web de la AEAT.

Antes de empezar a rellenarlo es recomendable que recuperes todas tus facturas y gastos deducibles que hayas tenido durante todo el año. Es decir, desde el 1 de enero hasta el último día del trimestre en el que te encuentres.

Ahora ya podemos empezar a rellenarlo. Verás que consta de tres apartados:

1. Declarante

Indica tu NIF, apellidos y nombre completo.

2. Devengo

Ejercicio: el año en el que estás. Por ejemplo, 2016,

Periodo: aquí debes indicar el trimestre para el cual estás haciendo la declaración. Utiliza las siguiente abreviaturas: 1T, 2T, 3T o 4T.

3. Liquidación

Esta es la parte donde declaras el IRPF. Verás que tiene tres subapartados.

Apartado I

Tendrás que rellenarlo si eres un empresario que NO ejerce una actividad agrícola, ganadera, forestal o pesquera. Si ejerces estas actividades, puedes saltarte este apartado e ir directamente al segundo.

El modelo 130 indica que debes rellenar cada apartado con los datos acumulados del período comprendido entre el primer día del año y el último día del trimestre en el que te encuentras.

Casilla 01: introduce los ingresos que hayas obtenido por tu trabajo.

Casilla 02: aquí debes incluir los gastos que hayas tenido como empresa y que sean fiscalmente deducibles.

Casilla 03: la diferencia entre la casilla 01 y la 02. El sistema lo calculará automáticamente, solo presta atención a que el dato sea correcto.

Casilla 04: si en la casilla 03 la cifra resultante ha sido positiva, deberás calcular el 20% de su importe y consignarlo. Si la cifra de la casilla 03 fue negativa, pon un cero.

Casilla 05: tendrás que localizar las casillas 07 y 16 de las liquidaciones de los trimestres anteriores pero del mismo año. Suma los importes de las casillas 07 y lo mismo con la 16. Luego resta el importe que haya resultado de sumar todas las casillas 07 menos el importe de las casillas 16. Y el resultado lo introduces en esta casilla.

Casilla 06: la suma de todas las retenciones que has aplicado a tus facturas desde el primer día del año.

Casilla 07: el sistema lo hace automático, se trata de restar el importe de las casillas 04, 05 y 06.

Apartado II

El apartado II está dedicado para los autónomos que ejercen actividades agrícolas, ganaderas, forestales y pesqueras.

Casilla 08: introduce el volumen de ingresos que hayas tenido en el trimestre, excluyendo las subvenciones e indemnizaciones.

Casilla 09: aplica un 2% del importe que hayas consignado en el casilla 08.

Casilla 10: la suma de todas las retenciones que has aplicado a tus facturas durante el trimestre.

Casilla 11: el sistema hace el cálculo automáticamente restando las casillas 09 menos la 10.

Apartado III

El apartado III es el resultado de la liquidación, es decir, lo que tendrás que pagar. Casi todas las casillas se habrán rellenado automáticamente. Vamos a verlas una a una.

Casilla 12: es el resultado de sumar las casillas 07 y 11.

Casilla 13: esta casilla no se rellena automáticamente y, de hecho, es la más complicada de todo el modelo 130. Debemos tomar como referencia el importe de la casilla 03 y extrapolarlo a todo el año para obtener la base imponible anual prevista. Para hacerlo, lo más recomendable es que utilices una regla de tres.

- Si la base imponible resultante es igual o inferior a 8000 euros podrás deducirte 400 euros al año.

- Si está entre 8001 y 12000 euros, la cuantía de la deducción vendrá determinada por la siguiente operación: 400 – (base imponible – 8000 ) x 0,1 euros al año.

- Si es superior a 12000 euros, no podrás deducirte nada.

Como las declaraciones son trimestrales, tendrás que dividir entre 4 el importe de la deducción. Imagínate que tu base imponibles es inferior a 8000 euros y, por lo tanto, puedes deducirte 400 euros al año. En la casilla 13 de este trimestre deberás indicar 100 euros.

Casilla 14: resta las casilla 12 menos la 13.

Casilla 15: aquí debes consignar los valores negativos de las anteriores declaraciones de trimestres anteriores, siempre dentro del mismo año. Si los resultados de las casillas 19 fueron negativos (tus gastos fueron superiores a tus ingresos), indícalos aquí. El importe de esta casilla no debe ser superior al importe de la casilla 14.

Casilla 16: esta casilla solo te afecta si el resultado de la casilla 14 ha sido positivo y si estás pagando un préstamo por la compra o rehabilitación de tu vivienda habitual. Aquí podrás deducirte esos gastos. Puedes deducir el 2% del importe de la casilla 03 o 08 (según el tipo de actividad que realices), con el límite de 660,14 euros. Ten en cuenta que el importe de esta casilla no podrá ser superior a la diferencia positiva entre las casillas 14 y 15.

Casilla 17: diferencia entre las casillas 14 y 15.

Casilla 18: esta casilla solo tendrás que rellenarla si estás haciendo una declaración complementaria. Consigna el resultado a ingresar de las declaraciones presentadas anteriormente por el mismo ejercicio y período. Si de ninguna de las declaraciones anteriores hubiese resultado cantidad a ingresar, pon un cero en la casilla 18.

Casilla 19: el resultado de restar la casilla 17 menos la 18. Este será el resultado de tu declaración.

Si el resultado es positivo, esa es la cantidad que deberás ingresar a la AEAT en concepto de IRPF. Si la cifra es negativa, la Agencia Tributaria tendrá que devolverte ese importe. Marca la casilla que aparece al final del modelo 130, donde dice Tipo de declaración – Negativa.

Por último, haz clic en Validar y sigue las instrucciones que aparecen a continuación.

1 comentario en «¿Cómo se rellena el Modelo 130?»